FXとは?初心者でもわかるFXの基礎知識

FXとは?

FXとは、異なる通貨を売買して利益を狙う金融取引のことです。

Foreign Exchange(外国為替)の略で、外国為替証拠金取引とも呼ばれます。まずは仕組みやリスクを理解するところから始めましょう。

この「外国為替」とはお金を交換することを意味しています。世界中にはたくさんの国があり、それぞれ独自のお金を使用しています。たとえばアメリカでお金を使う場合、両替所などで日本円を米ドルに交換しますが、この交換こそが外国為替そのものといえるのです。

海外旅行で考えるFXの基本

海外旅行を考えると、FX(Foreign Exchange)の仕組みがより理解しやすくなります。たとえば、アメリカへの旅行を思い浮かべてみましょう。

出発時に、日本で「1ドル=100円」で円を米ドルに交換したとします。そして、旅行を終えて帰国する際に、レート(通貨の交換比率)が「1ドル=105円」になっていたとしたら、日本円で5円(105円-100円)おトクになります。

もし1,000ドルを交換していたなら、5,000円(5円×1,000ドル)おトクになる計算です。

FXで利益を得るには?

為替レートの意味

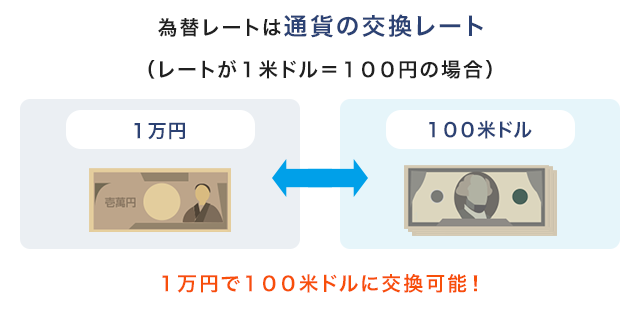

円とドルを交換するとき、1ドルは何円になるのでしょう?このときのドルの価値をあらわしたものが為替レートです。テレビや新聞で「1ドル=100円」などと言うことがありますが、これは「1ドルの価値は100円と同じです」という意味があるのです

レートが安いときに買い、高いときに売る

この為替レートはいつも同じというわけではなく、日々変化しています。FX投資家はこのように日々変化する為替レートをみながら、通貨を安いときに買って高くなったら売る、という取引をして利益を得るのです。例えば、ドルが安い時、つまり円高ドル安の時にドルを買い、ドルが高いとき、つまり円安ドル高になったときにドルを売れば、その差額を収益として得られます。なお、この通貨の価値の差で得る利益を為替差益といいます。

また、利益はドルの購入量でも変わってきます。もしも1ドルではなく100ドルを買っていたら100×5円=500円の利益となり、10,000ドルを買っていたら10,000×5円=5万円の利益となります。

ここが魅力!FX

FXではレバレッジを使うことで、少額でも取引ができるなど多くの魅力があります。ここでは、FXを始めることの魅力を解説します。

少額から取引できる

FXでは手持ちの資金よりも大きな金額を扱えるレバレッジという制度があります。預けた保証金を担保に、最大25倍※の金額を取引できます。通常100万円分の外貨には100万円の資金が必要ですが、FXでは25分の1の資金、最低4万円で取引を行えます。この資金効率の良さがFX最大の特長です。

個人口座の場合

初心者の方は低レバレッジでの取引をおすすめします。また初心者の方に限らず、投資は余剰資金で行うことを心がけてください。

便利な道具にリスクはつきもの。レバレッジ活用は大きな利益を狙える半面、大きな損失を出す可能性もあるため、特に初心者の方は低レバレッジでの取引をおすすめします。いきなりスポーツカー!に乗るのではなく、まずは乗用車から慣らしていきましょう。またレバレッジは専用の設定項目があるわけではなく、預け入れる保証金や取引数量で調整するものだと覚えておいてください。そして、初心者の方に限らず、投資は余剰資金で行うことを心がけてください。

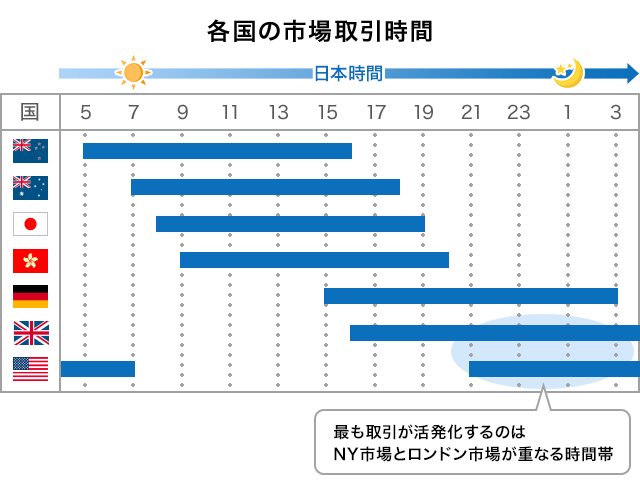

ほぼ24時間取引できる

FXは基本的に平日24時間いつでも取引できます※。東京の市場が閉まっている時間帯でもロンドンやニューヨークの市場が開いており、世界のどこかで絶えず通貨の売買が行われているのです。そのためFXは、昼間は仕事で忙しい会社員やお店を経営している方でも夜の空き時間で取引できます。またスマホアプリも充実しており、通勤中などの隙間時間でも取引することができます。

土日・メンテナンス時間を除く

アンケート調査でも21~24時に最も活発に取引する姿が浮き彫りになっており、日本の株式投資のケースとは大きく様相が異なっています。このようにFXはさまざまなライフスタイルに柔軟に対応しやすい投資という一面も持っているのです。

手数料は無料!ただしスプレッドがコストになる

FXでは手数料を無料としている会社が多いです。投資信託のような販売手数料や、株式の委託手数料、銀行の入出金手数料はございません。ただし、お客様の実質的なコストとして、スプレッドというものが生じます。スプレッドとは「通貨ペアの売値と買値の差」のこと。銘柄を売る値段と買う値段は同じではなく、僅かに異なっています。この値段の差がスプレッドであり、FXにおける実質的なコストとなります。

例えば、今日の米ドル円の買値が100円、売値が99円だとすると、スプレッドは1円になります。ここで米ドル円を10万円分買ったとします。もしも売値のレートが変わらなければ、10万円で買った米ドルを99,000円で売ることになるので、1,000円のコストがかかっていることになります。買った瞬間から、スプレッド分の金額がマイナスとなってスタートする。これがスプレッドにおけるコストのイメージです。

実際の米ドル円のスプレッドは数銭単位と、上記ほどコストはかかりませんが、スプレッドは取引通貨やFX会社によって異なりますので、FX口座を選ぶ際はスプレッド幅が一つの目安になります。

インカムゲイン「スワップポイント」がもらえる

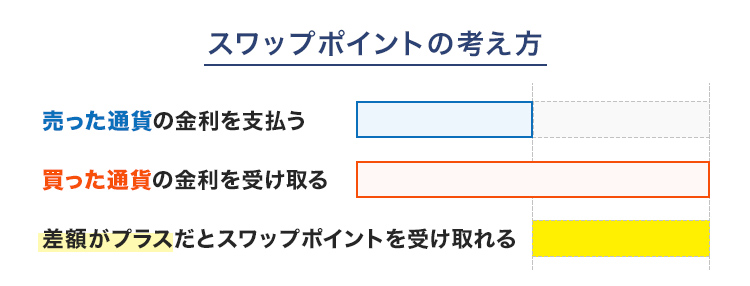

スワップポイントとは2ヵ国間の金利差調整分です。FXでは、低金利通貨を売って高金利通貨を買うと、ポジションを保有している日数だけ、金利差分の利益を得られます。頻繁に売買をせずとも利益を得られる仕組みで、このスワップポイントを狙った中長期トレードもFXの醍醐味です。

より詳しく解説すると、FXでは売った通貨の金利を支払い、買った通貨の金利を受け取ります。そのため買った通貨の金利が高ければスワップポイントは受け取ることができ、買った通貨の金利が低ければスワップポイントは逆に支払うことになります。FXでは為替レートの値動きによって利益を狙うことが多いですが、スワップポイントがプラスになるような通貨ペアを保有してコツコツ利益を出していくことも可能です。

おさえておきたいFXのリスク

ロスカットで強制決済されることがある

ロスカットとは、一定水準以上の損失が発生した場合にさらなる損失の拡大を防ぐ、投資家の保護を目的としたFXの制度のひとつです。ロスカットが設けられていないと、預けた保証金を全額失うばかりか、追加で資金を払わなければならない場合もあります。

ロスカットによる決済で損失は確定するものの、原則として最低限の資金は温存されます。ただし、相場があまりにも急激な変動をした場合は、預けた保証金以上の損失が発生する可能性もあります。

レバレッジで損失が大きくなる可能性がある

FXがハイリスクハイリターンだと言われている理由は「レバレッジ」にあります。レバレッジとは預けた保証金の最大25倍(個人の場合)もの取引ができるFXの制度のひとつです。レバレッジを高くすると利益も大きくなる反面、思惑と反対に動いた場合は損失も大きくなってしまいます。

レバレッジの計算方法は以下になります。

レバレッジ=(現在の為替レート×取引数量)÷有効保証金

米ドル/円※のレバレッジイメージ

| 保証金 | 取引数量 | レバレッジ | 損益 (±1円動いた場合) |

|---|---|---|---|

| 10万円 | 5,000通貨 | 5倍 | 0.5万円 |

| 10,000通貨 | 10倍 | 1万円 | |

| 20,000通貨 | 20倍 | 2万円 | |

| 20万円 | 5,000通貨 | 2.5倍 | 0.5万円 |

| 10,000通貨 | 5倍 | 1万円 | |

| 20,000通貨 | 10倍 | 2万円 |

1米ドル=100円、1Lot(1,000通貨)の必要保証金額=4000円

例えば、保証金10万円で米ドル(1ドル=100円換算)を1万通貨買う場合、100万円分の取引を10万円で行うことになるので、レバレッジは10倍になります(100円×10,000通貨÷10万円=10倍)。このとき米ドル円のレートが1円上がると1万円の利益(1円×1万通貨=+1万円)になりますが、1円下がると1万円の損失(―1円×1万通貨=―1万円)になってしまいます。

レバレッジを低く抑えるには、取引数量を減らす、または保証金を増やす必要があります。

先ほどのシミュレーションから取引数量を減らしてみます。保証金10万円で米ドル(1ドル=100円換算)を5,000通貨買う場合、レバレッジは5倍になります(100円×5,000通貨÷10万円=5倍)。今度は、保証金を増やしてみましょう。保証金20万円で米ドル(1ドル=100円換算)を10,000通貨買う場合も、レバレッジは5倍になります(100円×10,000通貨÷20万円=5倍)。

レバレッジが低いため大きな利益は狙いにくいですが、その分損失を小さく抑えることができます。また、レバレッジは専用の設定項目があるわけではなく、預け入れる保証金や取引数量で調整するものだと覚えておいてください。

取引数量ごとの有効比率イメージ

| 取引通貨 | 取引数量 | 必要保証金額 | 保証金10万円の 有効比率 |

|---|---|---|---|

| 米ドル円のみ※1 | 5,000通貨 | 2万円 | 500% |

| 10,000通貨 | 4万円 | 250% | |

| 20,000通貨 | 8万円 | 125% | |

| 米ドル円+ユーロ円※2 | 5,000通貨+5,000通貨 | 4.6万円 | 217% |

| 10,000通貨+10,000通貨 | 9.2万円 | 109% |

1米ドル=100円、1Lot(1,000通貨)の必要保証金額=4000円

1ユーロ=130円、1Lot(1,000通貨)の必要保証金額5,200円

例えば、米ドル(1ドル=100円換算)を10,000通貨買うとします。このとき、必要保証金は4万円になります(4,000円×10Lot)。つまりポジションの損失が膨らみ、有効評価額が4万円を下回ると、持っているポジション(この場合だと米ドル10,000通貨)が強制的に決済され損失確定となります。

また米ドル10,000通貨に加えて、ユーロ(1ユーロ=130円換算)も10,000通貨買うことにしました。必要保証金は米ドルの4万円にユーロの5.2万円(5,200円×10Lot)を加えて、9.2万円になります。有効評価額が9.2万円を下回ると、ロスカットとなります。

このような意図しない決済を避けたい場合は、保証金を増やす、または取引数量を減らして高くてもレバレッジ5~10倍での取引を心がけるとロスカットの可能性が低くなります。また初心者の方に限らず、投資は余剰資金で行うことを推奨します。

口座開設から取引までの流れ

1. FX会社を選ぶ

まずはFX会社を選びましょう。各社とも取引ツールやスプレッド、スワップポイントなどに特徴がありますが、初心者の方は少額から取引できることも重要な要素です。目安は最小の取引単位(Lot)が1,000通貨であること。ドル/円なら1万円程度の資金でも始められます。

2. 口座を開設する

FX会社を選んだらホームページで口座を開設します。口座開設のページで必要事項を入力し、本人確認書類(運転免許証など)やマイナンバーカードを提出してください。審査に通過すれば口座情報やパスワードが送付されます。

3. 資金を入金する

FX会社から送付された口座情報を使ってログインできたら資金を入金します。銀行振り込みのほか、外為どっとコムでは即時入金できる便利なクイック入金サービスも使えます。

4. 取引を開始する

資金の入金を確認したら取引開始です。初心者の方はまず1Lot(1,000通貨)から始めることをおすすめします。少額といってもしっかり自分の取引ルールを守り、注文ツールの使い方や予測に必要な知識、取引の経験などを積んで安定・継続した利益を目指しましょう。

FXとは?動画でFX入門!

監修者:外為どっとコム総合研究所

FX市場の拡大期である2009年に設立した、業界唯一のシンクタンク。創業以来一貫してFXマーケットの情報発信と外貨投資の啓もう活動を実施。マクロ経済のファンダメンタルズの研究、外国為替相場の動向分析、そしてSNSやオウンドメディアを活用した外国為替情報やコンテンツの発信、YouTubeなどを活用したセミナー運営など、様々な形でFX個人投資家をサポート。はじめてのFXで何に悩み、つまづくのか?を分かりやすく紐解いています。

FX取引の仕組みやリスク、魅力を総合的に理解していただけるよう、外為どっとコム総合研究所が監修しています。

初心者の方にも実際の取引をイメージしやすい構成を心がけています。

外為どっとコム総合研究所 シニア為替アナリスト 神田卓也

FXが初めての方のリンク集

FX(店頭外国為替保証金取引)は元本や利益を保証するものではなく、相場の変動や金利差により損失が生ずる場合がございます。お取引の前に充分内容を理解し、ご自身の判断でお取り組みください。

- 外国為替市場では、24時間常に為替レートが変動しております(土日・一部の休日を除く)。相場がお客様の予想と反対方向に進んだ場合、為替差損が発生します。

- お客様がお預けになった保証金額以上のお取引額で取引できるため、保証金以上の損失が出る可能性がございます。

- 外為どっとコムの取引売買手数料は0円ですが、取引レートには売値と買値に差(スプレッド)が生じます。

- 店頭外国為替保証金取引は、日々金利差調整額(スワップポイント)の受払いが発生します。スワップポイントは、一定期間固定されたものではなく、取引対象通貨の金利情勢などに応じて変動し、受取りから支払いに転じることがあります。

- マーケットの状況によっては、当社の通常の営業時間帯であっても、取引レートの提示が困難になる場合があります。また、天災地変、戦争、政変、為替管理政策の変更、同盟罷業等の特殊な状況下で特定の通貨のお取引が困難または不可能となる可能性もあります。

株式会社外為どっとコム

金融商品取引業者 関東財務局長(金商)第262号 商品先物取引業者/一般社団法人金融先物取引業協会、日本証券業協会、日本商品先物取引協会

こちらもチェック

シェアする