原油CFD(WTI原油)の特長と投資のコツ

原油CFDの現在の環境

原油CFD

Bid

スプレッド

Ask

必要保証金※

- 必要保証金は前日NYC時点の金額です。お取引の際は『CFDネクスト』へログイン後、取引画面にてご確認ください。

2024年の原油相場は方向感を欠く動きが見られました。中東情勢をめぐる地政学的リスクや米中の景気減速懸念が影響を与え、4月には1バレル88ドルの高値を記録し、9月には1バレル65ドルの安値となりました。2025年は、米国の金利動向、中東やウクライナ情勢の地政学的リスク、そして産油国の生産動向に注目が集まります。

そもそもCFDとは?

CFD(差金決済取引)とは、現物の受け渡しは行わず、売買で発生した損益のみを受け渡す取引のことです。

例えばエネルギー会社が原油を現物で買うと、生産者を通じて手元に原油が届きます。その後は加工業者や消費者に販売し、収益を上げる活動をします。一方、CFDで原油を買うと、原油は手元には届きません。しかし「○○円で原油を買った」状況と同義になります。その後、原油の値段が上がったタイミングで原油を売ると、買った時と売った時の差額分が利益として手元に渡ります。資産は所有せず、売買の差額だけやり取りをする。これがCFDです。

原油をCFDで取引する意味

原油CFDのメリットは、最大20倍のレバレッジと、ほぼ24時間の取引環境です。レバレッジとは「てこの原理」を意味しており、口座の保証金を担保に大きな金額を取引できる、CFDの制度です。例えば1バレルの原油が100ドルのとき、通常の取引はそのまま100ドルが必要になりますが、レバレッジを使えば20分の1の資金、5ドルで取引できます。また土日/メンテナンス時間を除きほぼ24時間市場が開いておりますので、時間の縛りも少ないです。その他に、手数料無料であったり、相場下落時でも売り注文から始めて差額を狙えたり、原油CFDにはフレキシブルな魅力が備わっています。

高すぎるレバレッジではほんの少し思惑と反対方向に値段が動くだけで、注文の強制決済(ロスカット)が行われます。高いレバレッジの取引は精神的な負担も大きいため、初心者の方には低レバレッジでの取引を推奨しています。また初心者の方に限らず、投資は余剰資金で行うことを心がけましょう。

当社のロスカットルールを読み、損益シミュレーションでロスカットのイメージを持つとよりスムーズに取引いただけます。

原油ETF/原油先物との違い

同じ「原油」を対象とする他の投資手法との違いを見ていきます。

原油ETF

ETFは金融商品取引所が開いている時間帯しか取引ができず、一般的に9時~15時となります。また保有コストとして信託報酬がかかります。

原油先物

先物取引は「ある商品(原資産)を、将来の決められた日(期日)に、取引の時点で決められた価格で売買することを約束する」取引を指します。この将来決められた期日を限月と呼び、先物の場合は必ず限月までに決済をしなければいけません。CFDの場合は自動で次回の限月に乗り換えを行います。

原油CFDの価格を動かす指標

いま、世界の原油価格の中心となっているのはWTI原油先物価格です。アメリカのテキサス州/ニューメキシコ州の間に位置するこの原油は、良質な原油(不純物が少なく軽質)であることと、投資資金が集まるニューヨーク・マーカンタイル取引所(NYMEX)に上場していることから、原油指標として注目が集まっています。(WTI原油はICEにも上場。)取引所が開いたときと、閉まる前の30分間は取引が活発になる傾向がありますので、NYMEXの取引時間は押さえておきましょう。(通常は日本時間 22:00~3:30)

WTI原油に関する参考指標として3つ紹介します。

EIA週間石油在庫統計

米エネルギー省エネルギー情報局(EIA)が発表する、米国の原油/ガソリン/留出油などの石油製品の在庫統計になります。特に、WTI原油先物の受け渡し拠点となっているオクラホマ州クッシング地区の原油在庫が注目されています。在庫量が多い=需要が低いため原油の売り材料に、在庫量が少ないとその逆になります。

全数調査のEIAに対して、その前日には米国石油協会(API)のサンプリング値が発表されます。事前予想ではありますが、マーケットはAPIにより反応しやすいです。またEIA発表時、APIとのギャップが大きいと、これも市場が反応します。

EIA週間石油統計(Weekly Petroleum Status Report)

前週金曜日時点の数値を原則毎週水曜日の、米国夏時間で日本時間23時30分、冬時間:日本時間24時30分に発表予定。上記ページで「Stocks of Crude Oil by PAD District, and Stocks of Petroleum Products, U.S. Totals」をクリックし、areaを「Cushing, Oklahoma」にすると、オクラホマ州クッシング地区の原油在庫を確認できます。

API週間石油統計(有料:Weekly Statistical Bulletin)

APIは有料レポートになります。

CFTC建玉明細

米国商品先物取引委員会(CFTC)が発表する、アメリカのNYMEXと欧州のICEにおけるWTI原油の取引状況、建玉数になります。NYMEXのWTI原油先物は、「WTI-PHYSICAL - NEW YORK MERCANTILE EXCHANGE」になります。

CFTC建玉明細(Petroleum and Products)

上記ページの「Petroleum and Products」における「Disaggregated Futures Only」の「Long Format」にございます。

リグ稼働数

「リグ」とは稼動中の油田掘削機/採掘装置のことで、リグの稼働数が油田開発の先行指標となります。リグ稼働数が多いと供給増のため価格下落、少ないとその逆と考えられます。 Baker Hughes社が毎週のアメリカの主要州ごとのリグ稼働数を公開しており、WTI原油の供給量の指標として注目されています。「New Mexico」「Texas」の数値が頭一つ抜けています。ただし、合計数値には石油と天然ガスが含まれております。

MENUの「North America Rig Count」より、「Rig Count Summary」などで確認いただけます。

原油CFDを取り巻くプレイヤー

原油価格は産油国の生産状況と世界情勢で決まります。OPECプラス、世界の景気、中東アフリカの政情不安やテロによる地政学リスク、代替エネルギーの台頭など、原油価格に影響を与える要素を紹介していきます。

OPECプラス

産油国ではOPECプラスの動向が注目されています。OPECプラスには石油価格を安定させる目的があり、世界の需要動向を見ながら、極端に石油価格が変化することがないように生産量(供給量)をコントロールします。参加国は、イラン/サウジアラビア/UAEをはじめとするOPECの12か国と、旧ソ連圏のロシア/カザフスタン、ブラジル、メキシコ、マレーシアなどの11か国による、計23か国で構成されています。

- 石油=原油と石油製品の総称。原油は油田から採掘した手を加えていない状態のもの。石油製品の代表はガソリン、灯油など。

- 2025年3月時点

OPECプラスが行う閣僚級会合は2024年12月5日で第38回になり、現在は半年に1回のペースで開催されています。会議では、石油の増減産に関する参加国全体での協調を目指すことが多く、会議の結果が原油価格に与える影響は大きいです。

直近ではOPECプラス諸国は石油市場の安定を図るため、2026年末までの自主的な生産調整を延長することを決定しました。これには2023年に発表された追加削減の延長も含まれ、段階的な調整が行われます。市場状況に応じた柔軟な対応も可能で、透明性と協力の精神で進められています。

日本で細かく話題になることは少ないですが、OPECのプレスリリースは更新頻度が多く、動向を追いやすいかもしれません。

世界の景気

原油の需要は世界全体の景気がカギとなります。経済成長期にはエネルギー、輸送、製造、医薬品などの産業ニーズに応えるため、原油需要が増加します。1日当たりの石油消費量はアメリカ/中国が抜きんでて多く、この2か国の合計で世界の34%を占めます。そのため、特にこの2か国の経済活動が原油価格に与える影響は大きいです。アメリカの場合、夏場はガソリン、冬場はヒーティングオイルの需要期となり、在庫量が注目されます。直近の原油相場は、中国の景気減速が意識され、下落方向に圧力がかかっています。

| 1日当たりの石油消費量 | ||

|---|---|---|

| 順位 | 国名 | 消費量(1,000バレル) |

| 1 | アメリカ | 18,894 |

| 2 | 中国 | 16,577 |

| 3 | インド | 5,446 |

| 4 | サウジアラビア | 4,052 |

| 5 | ロシア | 3,635 |

| 6 | 日本 | 3,366 |

| 7 | 韓国 | 2,797 |

| 8 | ブラジル | 2,567 |

| 9 | カナダ | 2,351 |

| 10 | メキシコ | 1,962 |

※ 世界エネルギー統計局2024年 (Statistical Review of World Energy P28-29)

地政学リスク

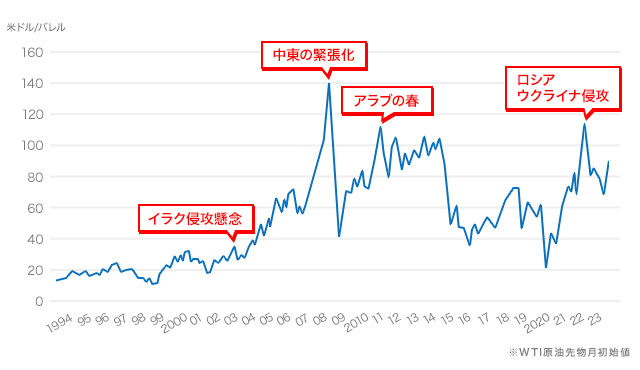

世界の火薬庫と呼ばれる中東地域周辺には世界有数の産油国が集中しています。4度に渡る中東戦争、スンナ派とシーア派の宗教対立、王族と庶民の格差拡大、女性差別、民族間の紛争など、問題は多岐にわたります。こうした地政学リスクを抱える地域の出来事が原油価格に影響を与えることがあります。WTI原油を例に、1990年の湾岸危機では20ドルから40ドルに急騰します。(実際に戦争が始まると18ドルに戻る。)また2003年はイラク侵攻懸念で39ドルに伸長。2008年にはトルコ軍によるクルド人自治区の空爆やナイジェリア紛争、イラン/イスラエル間の緊張化で147ドルの史上最高値をつけます。2010年から2011年にかけて、チェニジアの暴動をきっかけとした「アラブの春」により114ドルまで上がりました。

2023年10月、イスラム組織ハマスによるイスラエルへの侵攻により、原油価格は一時的に80ドル前半から86ドル台まで上昇しました。しかし、その後、価格は紛争前の水準に戻りました。トランプ政権の原油増産促進策や対中関税の引き上げが影響し、原油の需給が緩むことが予想され、価格の低下が見込まれています。

代替エネルギーの台頭

エネルギー源の主力は原油でしたが、昨今は脱炭素を背景に、太陽光/風力/地熱/水力/バイオマスといった再生可能エネルギーに注目が集まっています。温室効果ガスを排出せず、国内で生産できることから、エネルギー安全保障にも寄与できるエネルギー源です。こうした代替資源への移行により原油の需要が減少する可能性があります。

シェアする