資産形成とは?種類と運用方法を初心者向けに解説

資産形成とは?

資産形成とは、資産を増やすために貯蓄や投資を行うことです。貯蓄は単に余剰資金を現金や預金として蓄えておくことであるのに対し、投資は主にリスクを伴う(元本が保証されない)運用を中心としながら、資産を増やしていくことを指します。

資産形成の重要性

私たちの一生では「結婚」「子育て」「車や住宅の購入」など、大きなお金が必要となるライフイベントがいくつかあります。また、平均寿命が伸びて「人生100年時代」が到来すると言われる中、老後の資金の確保がより一層重要となっています。このような背景から、近年では資産形成の重要性がこれまで以上に高まっていると言えます。

資産形成は預金よりも投資がおすすめ

「投資はリスクがあるから怖い」「とりあえず預金だけをしておこう」と考える方も多いかもしれません。しかし、将来に備えて積極的に資産形成を行っていきたいのであれば、預金だけでなく投資にも目を向けてみるのがおすすめです。

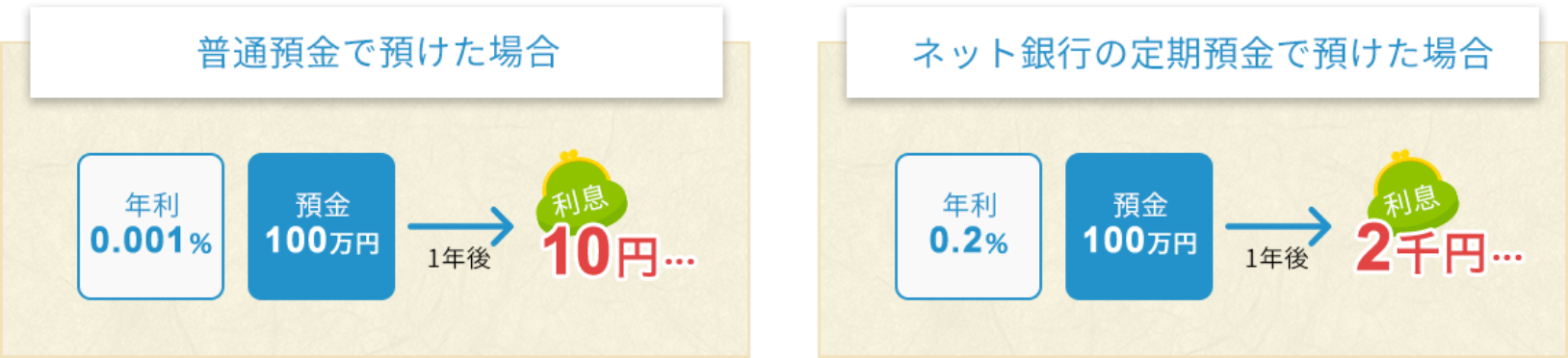

日本の銀行は低金利

日本の銀行の金利は非常に低く、普通預金の利率は年換算で0.183%(2025年11月時点)です(※1)。つまり、100万円を普通預金口座に入金して1年間預けていた場合、利息はわずか18円です。定期預金や最近増えてきたネット銀行での預金になるともう少し利率が高くなりますが、それでも100万円を1年間預けて数十~数千円という水準が一般的です。しかも利息からは20.315%の税金が引かれるため、実際に受け取る金額はもっと少なくなります。このことから、預金のみで資産を増やしていくことは難しいと言えます。

- 日本銀行 時系列統計データ検索サイト「主要時系列統計データ表」より

預金の価値が下がることがある

日本証券業協会が行った「令和6年度証券投資に関する全国調査(個人)」によると、株式や投資信託、公社債いずれかに投資をしている人の割合は24.1%で前回調査(2021年)から増加しています。しかしまだまだ日本では、投資に対する意識が米国などと比べて高くない傾向があります。確かに銀行に資産を預けていれば、元本は減ることはありません。仮に、銀行が破綻しても1,000万円までならペイオフ制度で保証されています。安全といえば、これほど安全な金融機関 はありません。

しかし、いくら元本割れはしないといっても、預けている資産の価値が減ることがあります。

その理由は、インフレです。インフレとは物の値段が上がること、つまり、物価が上昇することを指します。例えば、今まで100円で買えていたパンが、150円出さなければ買えなくなったとします。お金の視点から見ると、今まで100円で買えたものが、150円出さなければ買えなくなったわけです。

お金の価値が下がったために、それだけお金を費やさなければならなくなったということです。インフレによってお金の価値が目減りしたということになります。銀行に預けているから安心だといっても、このようなリスクはあるのです。

それでは、銀行へ預金する以外の方法で、資産形成をするには何をすれば良いのでしょうか。

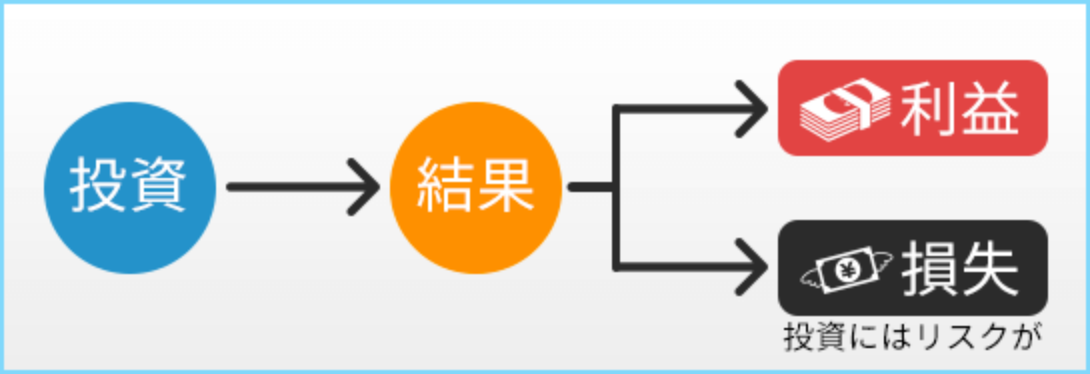

投資という資産形成とそのリスク

そこでおすすめしたいのが投資です。元本が保証されている預金に対し、投資にはリスクがあり、損失が出る可能性もあります。世の中、絶対に損をしない投資商品は存在しません。投資は預金と異なり元本は保証されません。しかしながら、預金した場合の利息よりはるかに大きな利益を得られる場合もあります。そのため、投資は自己の余裕資金で行うことを心がけるようにしましょう。

このことを十分に理解した上で、貯蓄という資産形成だけではなく、投資という資産形成は将来のために非常におすすめです。

資産形成の種類

資産形成の方法には様々なものがあります。ここでは代表的なものを簡単に紹介します。

普通預金・定期預金・外貨預金

預金は多くの方にとって最も馴染みのある方法でしょう。基本的に元本が保証され、安全性が高いのが大きなメリットです(外貨預金の場合、円換算では元本割れするリスクもあります)。ただし前述したように日本の銀行の金利は非常に低いため、預金のみで資産を大きく増やすことは難しいと言えます。

保険

保険は本来、病気や事故などのリスクに備えるためのものですが、近年では投資性の強い保険も登場し、注目されているようです。投資性の強い保険には変額保険や外貨建て保険があります。これらは運用実績や為替レートの変動によって保険金額や解約返戻金が増減するため、リターンが得られる可能性がある一方で損失が生じるリスクもあります。

債券

債券とは国や地方自治体、企業などが、資金調達のために発行する有価証券です。利払日に利息が支払われるほか、債券には満期が定められており、満期になると額面金額が投資家に払い戻されます。企業が資金調達のために発行するという点では株式と似ていますが、株式は企業の業績次第でリターンが増減するのに対し、債券では額面金額と一定の利率の利息が支払われます。また、債券の時価は変動し、好きなタイミングで売買することもできます。

不動産

不動産による資産形成とは、土地や建物といった不動産を購入し、家賃収入や売却益を得ることです。個人が行うものとしては、マンションなどの不動産物件を購入後、賃貸に出して家賃収入を得る形が一般的です。ローンを組むことで自己資金以上の投資も可能ですが、数十~数百万円の頭金や、仲介手数料、登記費用などの初期費用がかかる場合が多く、ある程度の資金力が必要と言えます。

REIT

REIT(不動産投資信託)とは、複数の投資家から集めた資金で不動産を購入し、プロが運用して賃料収入や売却益を投資家に分配する、投資信託の一種です。通常の不動産投資と比べて少額からでも始められる点や、複数の不動産に分散投資ができる点、プロが運用を行う点などがメリットです。ただしREITは証券取引所に上場され、不動産市況や経済情勢などによって価格が変動することに注意が必要です。

新NISA

NISA(ニーサ)とは、少額から投資を行う方向けに2014年に開始された「小額投資非課税制度」のことを指します。2018年1月からはつみたてNISAがスタートし、毎年40万円を上限として最長20年間、対象となる投資信託への投資で得た利益が非課税になる制度です。そして2024年1月に新NISAと呼ばれる新たな制度がスタートしました。非課税保有期間の無期限化や年間の投資枠が拡大するなど、より長期での資産形成に適したものとなりました。このように新NISAは少額・長期の投資を支援する制度となっており、対象商品は一定の条件を満たした「長期の積立・分散投資に適した投資信託に限定されています。そのため、短期的に利益を出したい場合には向かないことに注意が必要です。

iDeCo

iDeCo(イデコ、個人型確定拠出年金)とは、自分で決めた金額の掛け金を積み立てて運用し、60歳以降に受け取る私的年金制度です。掛金額を自分で設定でき、運用方法も定期預金や保険、投資信託などから選べます。60歳以降に老齢給付金を受け取ることができ、受け取る金額は運用成績によって異なります。iDeCoでは掛金全額が所得控除の対象となるほか、運用益が非課税、年金として受け取るときも控除対象となるなど、様々な税制優遇があります。ただし、原則として60歳になるまで資産を引き出すことはできません。

投資信託

投資信託とは、投資家から集めた資金を専門家が株式や債券などに投資して運用し、運用成果が投資家に分配される仕組みの金融商品です。専門家が運用を行ってくれるため、初心者でも気軽に複数銘柄への分散投資を始めることができます。ただし、専門家が運用するといっても必ず利益が出るわけではなく、損失が出る可能性もあります。また、専門家に運用を依頼するため信託報酬などのコストがかかります。

株式投資

株式投資では、証券取引所に上場している企業の株式を売買します。投資対象となる企業の業績が主な要因となって相場が変動するため、企業の決算や事業の状況、業界の動向などに注目しながら取引を行います。株式売却時の利益の他に配当金を受け取れる場合があることや、身近な企業に投資できる点が魅力です。ただし、数千種類にのぼる上場企業の中から投資対象を選ばなければならないことや、取引時間が平時の日中に限られるといった注意点もあります。

FX(外国為替)

FX(外国為替保証金取引)は世界各国の通貨を交換して利益を狙う投資です。通貨を交換する際の為替レートは日々変化しており、このレートの変動による為替差益を狙って取引を行います。FXの最大の特徴と言われるのがレバレッジです。レバレッジとは、担保となる保証金(証拠金と同義)の何倍もの金額を取引することができる仕組みのことです。通常の両替などであれば10万円で10万円分の外貨しか取引できません。しかし、10倍のレバレッジを使えば10万円の10倍、つまり100万円分の取引を行うことができます。担保となる保証金の最大25倍(個人の場合)もの金額を取引することができることが、レバレッジの大きな特徴です。ただし、レバレッジを高くすればするほど期待できるリターンが大きくなると同時に、損失のリスクも増大することに注意が必要です。

20代、30代、40代、50代におすすめの資産形成

様々な資産形成の方法を紹介しましたが、たくさんありすぎてどれを選べばよいかわからないという方が多いかもしれません。ここで、「必要な資金」と「レバレッジ(自己資金以上の投資が可能か)」という観点から、各方法を比較してみましょう。

| 資産形成の方法 | 必要な資金 | レバレッジ |

|---|---|---|

| 普通預金・定期預金・外貨預金 | 最低預入金額が1円など、少額から始められる場合が多い | なし |

| 保険 | 商品や契約者の年齢、外貨建ての場合は為替レートなどにより様々 | なし |

| 債券 | 1万円から買える個人向け国債、10万~100万円単位の社債など種類による | 国債のCFD取引などではレバレッジ取引が可能 |

| 不動産 | 数十~数百万円の頭金や、仲介手数料、登記費用などの初期費用がかかる場合が多い | ローンを組むことで自己資金以上の投資が可能 |

| REIT | 数万~数十万円 | 不動産の購入資金には金融機関からの借入金も含まれる場合があるため、レバレッジ効果があると言える |

| 新NISA | 月額100円など少額から始められる | なし |

| iDeCo | 月額5,000円から | なし |

| 投資信託 | 1万円前後から買えるものが多い | 商品によってはあり |

| 株式投資 | 数十万円~ | 現物:なし 信用取引:最大約3.3倍 |

| FX | 数千円~数万円 | 最大25倍(個人の場合) |

この比較からわかるように、「少額から取引可能」「レバレッジを活用でき資金効率が良い」という特徴を兼ね備えているのがFXです。FXでは個人の場合、最大25倍のレバレッジが利用可能です。例えば最も人気が高い米ドル/円の場合、レバレッジを活用することにより6000円程度から取引が可能です(※2)。

- 2025年12月時点。余裕のある資金かつ、FXが初めての方は低レバレッジからの取引を推奨いたします。

20~30代の方は、使える自己資金が少ない場合が多いかもしれませんが、FXなら少額からでも始めることが可能です。また、FXには経済や世界各国のニュースに関心を持つきっかけになるというメリットもあります。これから金融や経済、政治などの知識をつけていきたいと考えている20~30代の方は、それらに親しむきっかけとしてFXを始めてみるのも良いかもしれません。

40~50代の方は、使える資金はある程度多いものの、家庭があったり住宅資金や教育資金など何かとお金が必要だったりして、あまり大きなリスクは取りにくいという方が多いかもしれません。FX取引のレバレッジは取引数量や預け入れる保証金の額によって調整することができます。そのため、リスクを抑えたい場合は低レバレッジで取引することも可能です。

FX(外国為替)なら少額からでも大きな利益が期待できる

保険や債券、投資信託などで少ない資金を大きく増やすのは難しいと言えます。一方FXでは、レバレッジを活用することで自己資金を上回る取引ができ、資金効率を上げることによって少額からでも大きな利益を期待できます。これはFXの大きな強みです。ただし、レバレッジを高くするほど損失のリスクも増大することには十分注意しましょう。

外為どっとコムなら少額でリスクを抑えた資産形成を始められる

FXでは会社ごとに最小取引単位が定められており、この単位が少ない会社を利用すると、より少額から取引を始めることができます。最小取引単位が10,000通貨となっているFX会社もある中、外為どっとコムでは1,000通貨から取引を始めることが可能です(※3)。そのため、リスクを抑えて少ない数量から取引したいという方におすすめです。将来に向けて資産形成を始めたいという方は、まずはFXで少額からの取引に挑戦してみてはいかがでしょうか。

- ロシアルーブル/円は10,000通貨から取引可能

シェアする