高金利通貨である南アフリカ ランドについて、中長期にわたり買いポジションを保有する視点で、現在を分析します。

南アフリカ ランド/円 上昇・下落のパワーバランス

南アフリカ ランド/円をトレードするうえで重要となる経済指標やイベントを個別に点検します。

1月27日のSARB(南ア準備銀行)金融政策会合で市場予想通り0.25%の利上げを実施し政策金利を4.00%へ。次回会合(3月24日)での追加利上げも。

1月の貿易収支は36億ランド。貿易黒字が大幅に減少したものの、新型コロナオミクロン株の影響もあった模様。金やプラチナと言った南アフリカ産出資源の価格上昇が支え。

1月の南アフリカ・消費者物価指数(前年比)は+5.7%と前回(2021年12月分)の+5.9%と比べると若干低下したが、依然として南アフリカ中銀の目標値(3%~6%)のほぼ上限での推移。また、コア指数は前年比+3.5%と、引き続き上昇中(前回:+3.4%)。

2021年11月以降2カ月連続で改善中。12月は新型コロナオミクロン株の感染拡大の影響から小幅の拡大が予想されていたが、予想(0.3%)を大幅に上回る1.5%でインフレ率(前月比)を上回る消費となった。

前回2021年第3四半期に2020年第2四半期以来のマイナス成長となった。3月8日に発表されるGDPの結果次第では名目上はリセッション入りとなる。

与党の支持率低下やズマ前大統領の汚職裁判への反発。国営電力会社エスコムによる計画停電により、南アフリカの電力生産指数は前年比-3.7%と電力不足が国内経済回復の足枷となっている。電力不足や新型コロナの感染拡大の影響からか金や鉱物生産は前年比でマイナスとなった。失業率の高さ(34.9%)も同国経済の足枷。3月1日~15日に発表される2021年第4四半期失業率も要注意。国外要因ではウクライナ情勢への警戒感が強まるとリスク回避の米ドル、円買いとなり南アランドも下落する。

パワーバランス まとめ

インフレの上昇を抑えるために南アフリカ中銀は利上げを行ったが、インフレは南アフリカ中銀の目標(3~6%)のほぼ上限を横ばいしている。消費意欲は向上しているものの、経済の回復は鈍い。8日のGDPがマイナス成長となると短期的には南アランド売り要因となる。

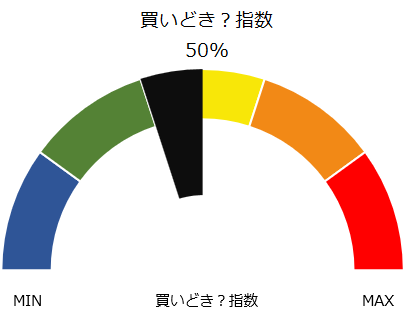

南アフリカ ランド/円、いまが買いどき?

南アフリカ中銀は1月27日に利上げを行ったものの、インフレは高止まり。経済の回復が伴えば利上げサイクル継続も期待できる。懸念点はウクライナ情勢。問題の大きさと先行きが不透明な分「買いどき?指数」も低めとなっている。

経済指標予定

8日 18:30 2021第4Q GDP(前期比)

10日 15:00 2021第4Q 経常収支

関連レポート

関連リンク

FX積立│初心者にもわかるFX積立(外貨積立)投資 | 外為どっとコムのFX積立

『らくらくFX積立』業界最高水準スワップポイントキャンペーン | 外為どっとコムのFX

当社取扱通貨のうち、いわゆる新興国通貨に分類されるトルコリラ・南アフリカランドおよびメキシコペソ(MXN)はインターバンク(銀行間為替市場)における流動性が主要国通貨に比べ相対的に低く、経済指標発表のみならず金融政策変更やその他政治的要因、さらには地政学的リスク等の要因による突発的な相場急変動が起こりやすい環境下にございます。また、こうした急変動時には実勢インターバンクレートのスプレッド(BidとAskの差)も平常時に比べ大幅に拡大する傾向にあり、その場合には当社でもやむなく提示スプレッドを一時的に拡大することがございます。あわせて、相場状況により「ダイレクトカバーの対象となる注文」の基準Lot数(最低数量)を一時的に変更する場合がございますので、あらかじめご承知おきくださいますようお願いいたします。これら新興国通貨のお取引、およびこれらを対象とするキャンペーンへのご参加に際しては、以上につきあらかじめご留意のうえ、ポジション保有時、特に法人会員様の高レバレッジ取引における口座管理には十分ご注意くださいますようお願い申し上げます。以上の新興国通貨それぞれのリスク、および直近時点でのリスクレポートにつきましては、こちらのページをご参照願います。

新興国通貨が高金利である理由について

新興国に分類される国々は概して政治リスクや財政リスクが先進国よりも高く、したがってその経済的信用度は相対的に低い水準にあります。こうした条件下では海外投資家の資金を呼び寄せられず、経済発展の支障となるため、金利を上げたり税金を安くしたりすることで、信用度の低さを補いうる投資環境を構築しようとします。そのため新興国通貨は一般に先進国通貨よりも高金利となる傾向にありますが、前述したように各種リスクが高い水準にあることから、長期的には先進国通貨に比べて価値が下がる(=通貨が下落する)条件を備えているともいえます。

本サイトに掲載する情報には充分に注意を払っていますが、その内容について保証するものではありません。また本サービスは、投資判断の参考となる情報の提供を目的としたものであって、投資勧誘を目的として提供するものではありません。投資方針や時期選択等の最終決定はご自身で判断されますようお願いいたします。なお、本サービスの閲覧によって生じたいかなる損害につきましても、株式会社外為どっとコムは一切の責任を負いかねますことをご了承ください。