配信期間が終了しました。

最新動画は【外為マーケットビュー】で公開しています。

動画配信期間:2023/12/8~2023/12/22

外為市場に長年携わってきたコメンテータが、その日の相場見通しや今後のマーケット展望を解説します。

目次

0:00 ドル円急落 調整局面2つの背景

4:17 円高急進の背景 植田総裁発言の真意

6:28 ドル円下げ相場への可能性

7:05 12/19の日銀会合に注目

7:55 ドル円フラッシュクラッシュ的な動きの可能性

8:58 ドル円137~138円が重要ライン

10:04 足元の注目材料とドル円の見通し

13:23 【PR】口座開設特別キャンペーン

要約

ドル円急落 調整局面2つの背景

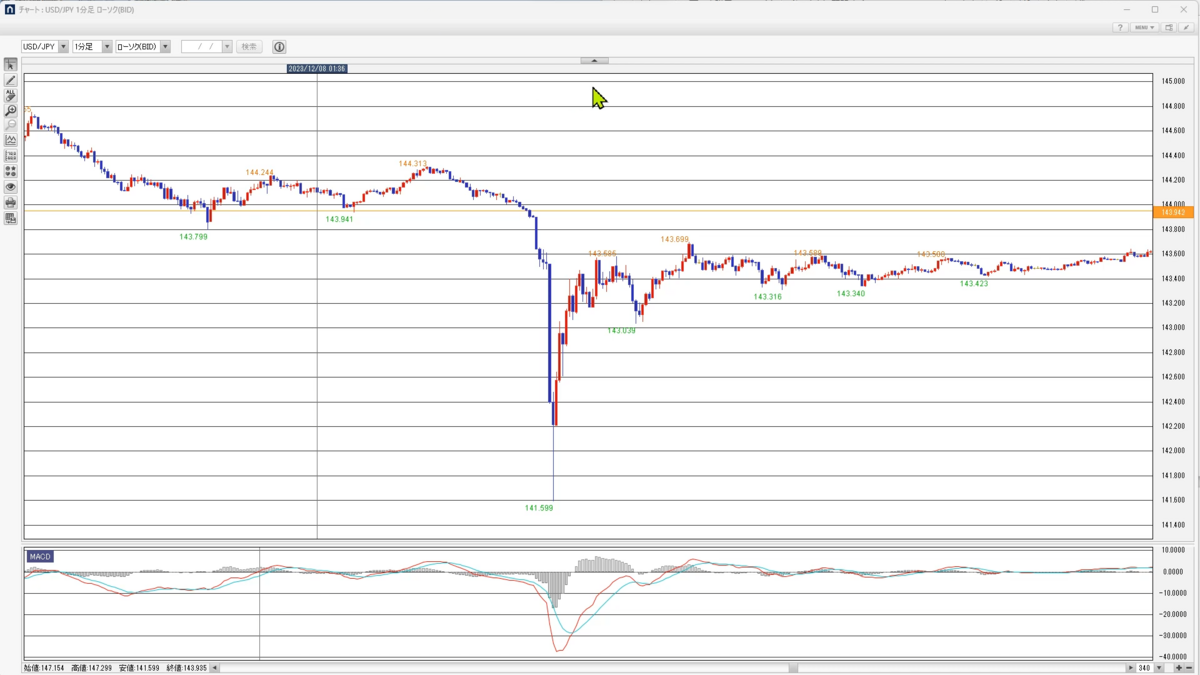

昨日のドル円市場ですけれども、141.60円あたりまで瞬間突っ込む動きがありました。

【ドル/円(USD/JPY) 1分足チャート】※2023年12月08日06:30頃

最新の為替チャート|ドル/円(USDJPY)|1分足」はこちら

わずか1分2分で143.50円あたりから2円急落し、すぐに戻すという展開でした。ストップロスが集中していたので、そこが狙われたんだと思います。

このところのドル円マーケットは、11月14日の米CPIから調整局面が続いております。この調整局面の背景には、2つの大きな理由があると思います。

1つは米国サイドからです。インフレ率が鈍化してきている。そして、ベージュブックで明らかにアメリカ景気が後退している兆候が出ていることが示されました。アメリカ経済がもしかすると下り坂にある、これ以上の利上げはない、もしかしたら利下げ局面が思ったよりも早くあるかもしれない。先週はウォラーFRB理事が利下げについて言及し、その後のパウエルFRB議長講演でウォラーFRB理事の発言を修正するような、「いやいや、我々は利下げなんか考えている状況ではない。インフレ退治のために、徹底的にやらないといけないんだ」っていうタカ派的な発言が聞かれると思ったら、実はそうでもなかった。「今の政策がかなり引き締め的である」という言及までありまして、思ったよりもハト派的だった。ということは、ウォラーFRB理事が先走って利下げに言及したのではなく、パウエルFRB議長やウォラーFRB理事、その他上層部の何等かの意思があって、ウォラーFRB理事が観測気球を打ち上げた、という風に解釈した方がいいのかなっていう風に考えられます。

ニック・ティミラオスさんが、「FRBのオフィシャルは金利上昇はこれ以上はないと分かってるんだけれども、躊躇している。公式には言えないんだ」っていう記事を載せていましたけども、まさにそういう状況なんだと思います。アメリカは明確にピークを打って、いつかは利下げ局面に入るけれども、まだインフレ退治の途中なので、そういったことは口には出せないっていうところですね。明確にアメリカ経済が変化してきました。

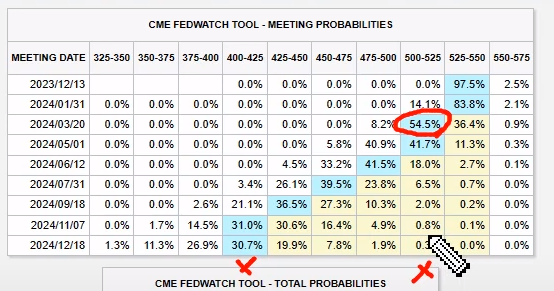

CMEのフェドウォッチを見ていますと、これまで考えられなかったことなんですけども、2024年の3月から利下げが始まり、5回利下げして2024年の年末には4%になると想定されております。しかし、9月のFOMCのドットプロットでは、2024年の年末の金利は5%と想定されております。

【CMEのFedWatchツール】※2023年12月08日時点

この時点で1%も開きがあるんですけども、これが来週のFOMCでどのように修正されてくるのか、ここが見物になってくると思います。

FRBの政策がもうすぐ緩和方向にシフトを切るというのは見えてきてるってことです。

円高急進の背景 植田総裁発言

昨日、植田日銀総裁がチャレンジングっていう風におっしゃられましたけども、ただチャレンジングっとおっしゃられたのは、政策変更に対してチャレンジするわけではなくて、自らの職責、これから色んなことがあるっていうことに対して挑戦していきたいっていう意味でおっしゃってたんですが、金融市場ではそう取られてなかった部分もあるという風に解釈されてると思います。

それと、その前日に氷見野日銀副総裁が大分での公演で、かなり踏み込んだ発言をされました。「金利上昇が仮にあったとしても、それほど経済の影響は大きくない。金利の上昇で金融機関の業績も良くなる」とか、そういうようなことにも言及されました。これが1日間を置いて、国債(JGB)マーケットにインパクトを与えまして、30年債の入札があったんですけれども、かなりテールが流れるというかつてないほどの悪い入札になりました。その影響で国債(JGB)マーケットが10年債も0.1%金利が上昇するということになりました。

それから、植田日銀総裁がその後、岸田首相と会うという一連の流れがあって、日本の金融政策もついに動き出すのかと。こういうが出てくると海外勢は俄然盛り上がりますので、それで一気に円高に進んだっていうことになります。

潜在的にドル円マーケットはドルロング・円ショートポジションが多いので、売れば売るほどどこかでストップロスが出てくる。おそらく昨日の143.50円以下で急激な下げがありましたが、200日線が142.30円あたりでしたけれども、もしかしたらある種の強制ストップロスが発動されたんじゃないかなと思います。

ドル円下げ相場への可能性

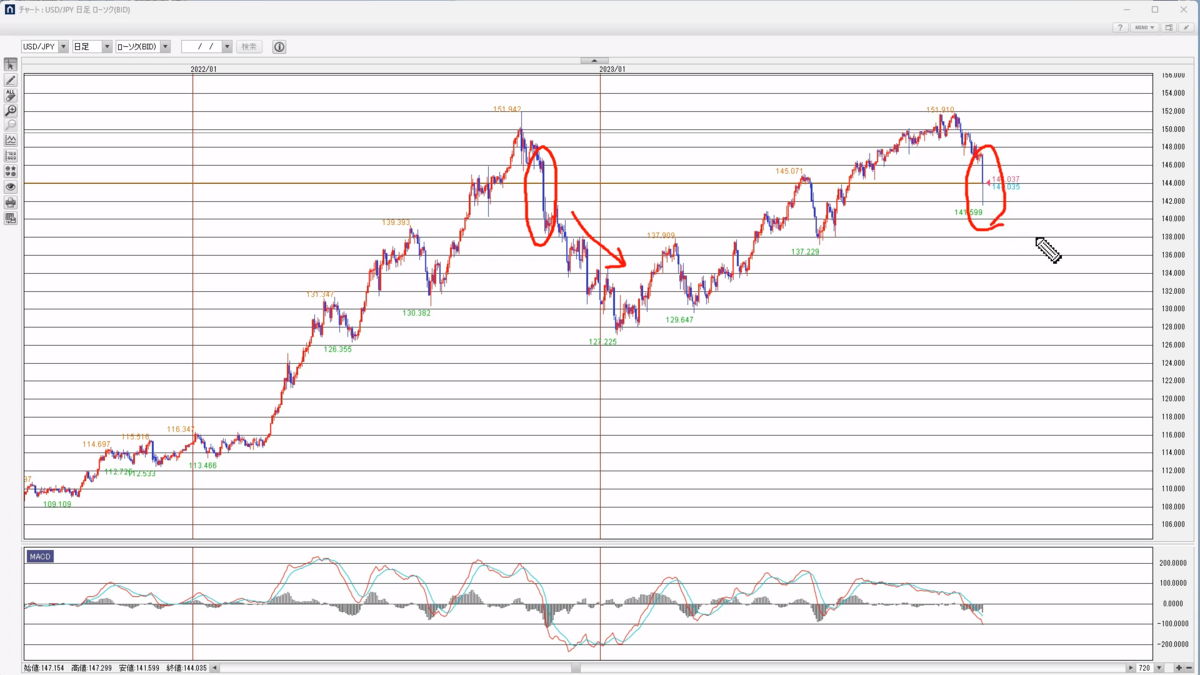

ドル円の日足チャートを見ますと、昨年の11月の半ばにCPIショックがありましたけども、その後2ヶ月ほど下げ相場が続きました。昨日の動きというのは、これと同じ雰囲気に見えます。

【ドル/円(USD/JPY) 日足チャート】※2023年12月08日06:30頃

最新の為替チャート|ドル/円(USDJPY)|日足」はこちら

これが去年のCPIショックの時と同じ動きなのかどうなのか、今後本当にそれがリピートするかどうかっていうのは分かりませんけれども、もしかしたらそうなる可能性があるのかもしれません。

12/19の日銀会合に注目

アメリカの変化と日本の変化が両方あってこういう動きになったんですが、日本の金融政策については、ちょっとマーケットの方が前のめりになってる部分もあるんじゃないかなと思います。植田日銀総裁はそこまで踏み込んだ発言をしているわけではありませんし、実際日本が金利を上げられるのかどうかっていうと、ちょっと疑問ではあります。ただ、一連の動きによって12月19日の日銀金融政策決定会合は、結構無風だと思われたんですが、かなり注目を集めることになると思います。

外為どっとコム「経済指標カレンダー」

最新の経済指標カレンダーはこちら

そこで何もなかったら、もしかしたらドル円は大きく反発するということになるかもしれません。

ドル円フラッシュクラッシュ的な動きの可能性

昨日は、ちょっとフラッシュクラッシュ的な動きに見えます。ドル円の急落によって一気にドルロング・円ショートポジションを焼き尽くしてしまって、大分すっきりしちゃったので、いい気持ちでショートカバーで上がってる状況ではあります。

【ドル/円(USD/JPY) 1分足チャート】※2023年12月08日06:30頃

最新の為替チャート|ドル/円(USDJPY)|1分足」はこちら

これがフラッシュクラッシュみたいなことであると、意外とここから下には下がらないっていうマーケットも過去何度か見ております。昨年のCPIのように大きな下げ相場の スタートになるのか、もしくは実は単なるフラッシュクラッシュで終わって、ある程度ポジションが綺麗になってからまた元のトレンドに戻っていくのか、これは今後見極めないといけないところじゃないかなと思います。まぁ、五分五分かなとは思うんですけれども。

ドル円137~138円が重要ライン

ただ、昨年のCPIの時のような動きになったとしても、個人的には138円あたりが何度か引っかかる重要なポイントになりますので、ここから下はなかなか厳しいのかなと思っております。

【ドル/円(USD/JPY) 日足チャート】※2023年12月08日06:30頃

最新の為替チャート|ドル/円(USDJPY)|日足」はこちら

この137~138円あたりは重要でして、防衛省がアメリカから武器の購入をする計算レートになってるのが137円という風に聞いております。その意味でも、個人的には調整があっても最大限このあたりまでじゃないかなと思っております。

足元の注目材料とドル円の見通し

あとは、アメリカが金利引き下げ局面に入ります。そして日本も若干金融が引き締まるところに入ってくるかもしれません。政策的には円高・ドル安の方向です。ただ、ある程度進むとドルの金利の着地点も見えてくると思います。3.5%なのか、4%なのか、2.5%なのかわからないですけども、多分3.5~4%あたりのどこかでアメリカの金利は 下げ止まり、日本は上げると言ってもマイナス金利が0になり、それが0.25%になるかどうか分からないんですが、その辺りから上は結構厳しいと思います。その限界が見えてきたところで、また新しい円安相場が始まるのかなという風に思います。

ただ、目先はどこまで調整が進むのか。今度は145円をバックに売る相場になるのかなとも思いますし、145~146円に簡単に乗せてくるようであれば、もう終わったかなっていう感じもしてくるんじゃないかと思います。

本日は米雇用統計がありますし、来週は米CPI、そしてFOMC、ここが重要なところになります。そして、俄然注目を集めることになった日銀金融政策決定会合。日本の政局も揺れておりますし、パーティー券問題で安倍派の力もかなり弱ってきている感じもします。岸田政権自身が相当弱ってるんですが、指示率が落ちるのはしょうがないところもあるとは思います。長い間金融緩和政策をやってきましたけれども、「2%のインフレ目標が達成されたら日本経済は素晴らしい経済になるんだ。完全に復活するんだ」、そうやって目指してきたのがアベノミクスの2%の物価目標です。それが見えてきてるかなっていうところではあるんですが、2%の物価上昇をした世界っていうのが、インフレになるということではなくて、単に素晴らしい経済になるっていう目標だと我々は思ってたわけなんです。実際、今景気が良いわけでもないですし、実質賃金はどんどん減っています。生活は苦しいのに政府は増税ばっかり言っているという、八方塞がりの状況になってしまっている。岸田首相としては、こういう状況を変えるには日銀の政策を劇的に変えてもらうっていう選択肢も無きにしも非ずだと思いますので、ここから先は政局も睨みつつ、何か日銀から出てくるかもしれないので、それ次第で大きな相場になる可能性もあるので注意して見ていきたいなと思います。

志摩力男 氏

志摩力男 氏慶應義塾経済学部卒。1988年ー1995年ゴールドマン・サックス、2006-2008年ドイツ証券等、大手金融機関にてプロップトレーダーを歴任、その後香港にてマクロヘッジファンドマネージャー。独立した後も、世界各地の有力トレーダーと交流があり、現在も現役トレーダーとして活躍。

本サイトに掲載する情報には充分に注意を払っていますが、その内容について保証するものではありません。また本サービスは、投資判断の参考となる情報の提供を目的としたものであって、投資勧誘を目的として提供するものではありません。投資方針や時期選択等の最終決定はご自身で判断されますようお願いいたします。なお、本サービスの閲覧によって生じたいかなる損害につきましても、株式会社外為どっとコムは一切の責任を負いかねますことをご了承ください。