外為どっとコムの「らくらくFX積立」を始めて1カ月も経たないうちに、コロナ変異株「オミクロン」の登場で、保有していた米ドルもメキシコペソも大きく値を下げる経験をしました。FX積立とは別に保有している通常のFXのロングポジションが、大きな影響を受けて、大幅な含み損となってしまったのと比較すると、FX積立の評価損は非常に少なく感じました。

その一番の理由は積立が毎週4,000円ずつと少額の定期買付で、入金した5万円をすべて運用されていたわけではないこと、回数は少なかったけれども、ドルコスト平均法が機能していたからでしょう。後編では、FX歴10年以上、FX積立は初経験という私が、どのようなやり方で積立を続けたのか、そして、どんな結果に終わったのか、そして、4カ月間運用してみた感想を紹介したいと思います。

目次

- ▼必要額を都度入金、有効比率は100%超を維持

- ▼レバレッジ3倍でスワップポイントを3倍に

- ▼通貨国の金融政策を参考に選ぶ

- ▼米FOMCの利上げで大成功に

- ▼まとめ:銀行の外貨預金との違いが実感できるはず

必要額を都度入金、有効比率は100%超を維持

私は11月の口座開設時に5万円を入れた後、12月〜2月までは毎月3万円を口座に入金し、最後の3月は2万円を入金して合計16万円で運用しました。実際に積立で使った金額は(4,000円×19回)×2=15万2,000円でした。最初から全資金を口座に入れておく必要はなくて、買付資金が足りなくならない程度に都度入金するようにすればいいので、わたしは6回に分けて行いました。

FX積立ではトップ画面を「資産推移」に切り替えると自分の資産がどのように積み立てられ、黒字なのか、赤字なのかが一目で分かるようになっています。階段上になっている黄色の線は口座に入金している保証金の推移です。その線と一緒に動いている波線が合計資産の推移を示しています。黄色線を上回れば評価益が出ており、下回れば評価損になっているというわけです。

※らくらくFX積立の画面から作成

私が入金のタイミングの目安にしたのは有効比率でした。これが100%を割らないようにしました。なぜなら100%以下になると買付が実施されないからです。また、FX積立でも強制ロスカットが発生する仕組みになっています。有効比率が30%以下になると強制ロスカットが発動されます。

レバレッジ3倍でスワップポイントを3倍に

私は2倍のレバレッジで運用しましたが、強制ロスカットの心配や不安はまったくありませんでした。その理由は常に有効比率100%以上を心掛けていたからです。むしろ途中から3倍で運用しなかったことを後悔しました。それはスワップポイントの増え方がレバッジをかけていると全然違うからです。

スワップポイントが多い高金利通貨のメキシコペソの運用状況で比較してみます。下の画面は2022年1月26日(第12回積立日)の買付日のものです。まずレバレッジ1倍をみてください。

12回目の買付直後なので、4万8,000円が積立に使われています。レバレッジ1倍は残念ながら為替レートが買付平均単価を上回ってしまったため、スポット評価が190円の赤字でした。しかし、スワップ評価が360円の黒字だったので、合計評価損益は差し引きして169円のプラスとなりました。つまり、スワップポイントで為替差損をカバーしています。

レバレッジ2倍の運用状況を見てください。当然ですが、スワップ評価も2倍の約721円となっています。もし私が3倍を選択していたら、わずか3カ月、わずか4万8,000円の積立に対して1,000円以上のスワップポイントが付与されていました。

通貨国の金融政策を参考に選ぶ

私は今回「米ドル/円」と「メキシコペソ/円」の2つを選択しました。なぜこの2つを組み合わせたかというと、流通量が多い米ドルをメキシコペソと組み合わせるとリスクヘッジになると考えたからです。

メキシコペソは高金利通貨でしたし、メキシコ中銀は利上げを始めていました。また、米ドルは2021年秋頃から、「2022年になると、いよいよ米国が政策金利を引き上げる」という予想が現実味を帯びてきたからです。3月のFOMCまで運用すると決めたのは、利上げが実施されると積立がどのようになるのか知りたかったからです。 FX積立での通貨ペアは、「買いポジション」だけなので、将来「円安」が見込まれる通貨であれば、スワップポイントだけでなく、為替差益も得られるので、収益が最大化されます。

FX積立での通貨ペアは、「買いポジション」だけなので、将来「円安」が見込まれる通貨であれば、スワップポイントだけでなく、為替差益も得られるので、収益が最大化されます。

通常のFXのスイングトレードよりもはるかに長期運用になるのがFX積立ですから、通貨国の金融政策などから判断して、将来の円安が見込まれる通貨を選択するのがいいと思います。

米FOMCの利上げで大成功に

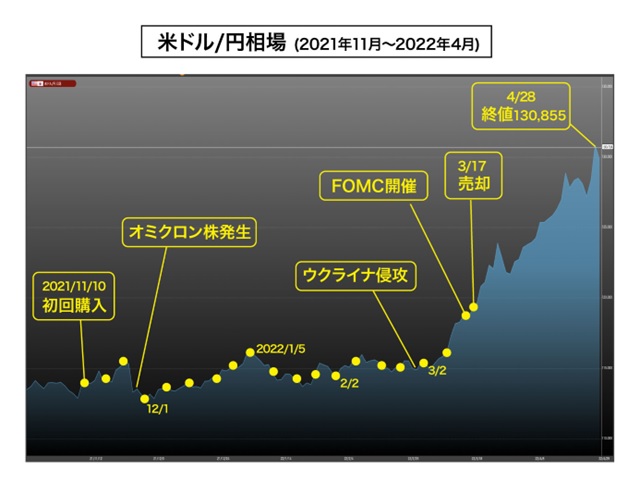

2月に入ると、それまで緊張が高まっていたウクライナ問題が動きました。とうとうロシアがウクライナに侵攻したのです。「リスクオフの円高」、それとも「有事のドル買い」という話題が何度も取り上げられました。

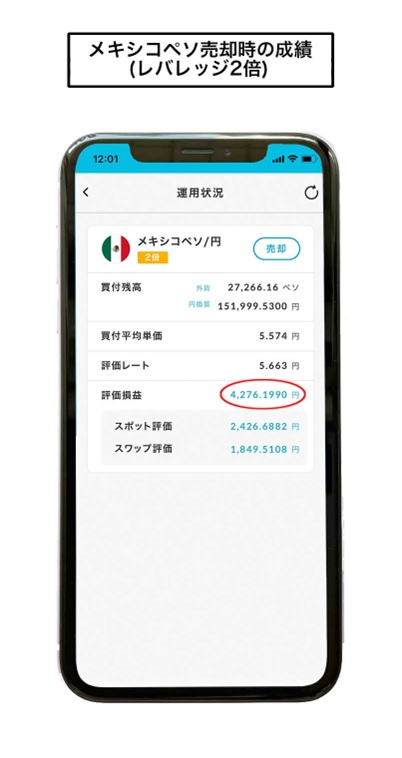

結果的には資源価格が高騰し、米ドルが買われて、米ドル/円相場のみならず為替相場に大きな影響がでました。これに加えて、米国が3月16日に開催されたFOMC(連邦公開市場委員会)で、25bpの利上げを決めため、円が急落したことは、いまさら説明するまでもないでしょう。 米FOMCの翌日、私は積立していたすべての米ドルとメキシコペソを売却し、4カ月間の実験を終了しました。米ドルだけでなく、メキシコペソも円安に振れてくれたおかげで、両通貨ともに、スポット評価も、スワップ評価もプラスとなり、4カ月の運用で16万円の資金は約8,740円増えて、合計で16万8,740円となりました。

米FOMCの翌日、私は積立していたすべての米ドルとメキシコペソを売却し、4カ月間の実験を終了しました。米ドルだけでなく、メキシコペソも円安に振れてくれたおかげで、両通貨ともに、スポット評価も、スワップ評価もプラスとなり、4カ月の運用で16万円の資金は約8,740円増えて、合計で16万8,740円となりました。

個別に確認してみます。まずは米ドル/円の積立です。

続いてメキシコペソです。

もちろん、レバレッジ1倍で8万円の資金を運用していたメキシコペソも2,124円のプラスで終了しています。

その後の円独歩安の状況は、連日ニュースで伝えられてきましたので、FXに興味のない方でもご存知なはずです。つまり、米ドルやメキシコペソに対して大幅な円安になりましたので、そのままFX積立を続けていたら、さらに大きな利益が出ていたはずです。

まとめ:銀行の外貨預金との違いが実感できるはず

実際に4カ月間「FX積立」をしてみた私の感想を最後に記します。

(1) 買付は無理のない金額で毎週行う

(2) (できれば)複数通貨で行う

(3) レバレッジ利用(できれば3倍)

(4) 円安が見込まれる通貨を選択する

短期間でここまで円安になるとは、正直に言うと思っていませんでした。そのため、自分の予想よりも運用成績は「出来すぎ」の結果になったと思っています。本来、積立投資とは時間をかけながら、ゆっくりと利益が積み上がるものだからです。

ちなみに米ドル/円で売却時点の50日移動平均線(115円361)のレートを19回の買付平均レート(114円885)と比較すると、50銭以上の円安となっています。3月のFOMCで大幅な円安が起きなくても、着実に利益は出ていたでしょう。このように「ドルコスト平均法」の効果も十分にあったと考えられます。

FX積立で利益を獲得するためには、将来「円安になりそうな通貨」を選択する必要があります。各国がどのような金融政策を取るのか、日本の金利と通貨国の金利にどれくらいの差があるのか、今後、金利差が広がる可能性があるのかなどを、必ず調べてから通貨ペアを選択しましょう。また、FX積立ではスワップポイントが重要なので、高金利国通貨も魅力的な選択肢です。ただ、高金利通貨を選択する場合は、為替変動リスクを抑えるために、米ドルのような流通量の多い通貨と、組み合わせて積立するのがいいのではないでしょうか。そして、最後にFXの最大のメリットであるレバレッジを使いましょう。銀行の外貨預金との違いが実感できるはずです。さて、あなたはどう思いますか。(了)

(前編へ戻る)

マネ育PickUp編集部

さらに詳しいテクニカル分析の紹介はこちらから!

FX投資が初めての方へ!FXの魅力や特徴(初心者編)はこちら

新興国に分類される国々は概して政治リスクや財政リスクが先進国よりも高く、したがってその経済的信用度は相対的に低い水準にあります。こうした条件下では海外投資家の資金を呼び寄せられず、経済発展の支障となるため、金利を上げたり税金を安くしたりすることで、信用度の低さを補いうる投資環境を構築しようとします。そのため新興国通貨は一般に先進国通貨よりも高金利となる傾向にありますが、前述したように各種リスクが高い水準にあることから、長期的には先進国通貨に比べて価値が下がる(=通貨が下落する)条件を備えているともいえます。