配信期間が終了しました。

最新動画は【外為マーケットビュー】で公開しています。

動画配信期間:2024/1/12~2024/1/26

外為市場に長年携わってきたコメンテータが、その日の相場見通しや今後のマーケット展望を解説します。

目次

0:00 冒頭・セミナー開催案内

0:28 相場振り返り

4:20 日米金利と金融市場への影響

5:58 「新NISA」開始によるドル円への影響

11:04 【PR】口座開設特別キャンペーン

要約

相場振り返り

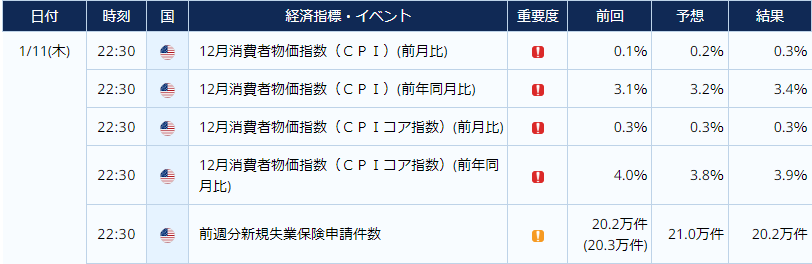

昨日は、アメリカの消費価数が発表になりました。結果は、それぞれの項目において予想が前月比0.2%に対して0.3%、前年比では3.2%に対して3.4%でした。CPIコアの前月比は変わらず、前年比が予想3.8%のところ3.9%でした。それに加えて、最近新規失業保険申請件数が妙に強いんですよね。20.2万件という非常に低い数字になりました。

外為どっとコム「経済指標カレンダー」

最新の経済指標カレンダーはこちら

こういうこともあって、ドル円は瞬間的に146円台に乗せました。

【ドル/円(USD/JPY) 5分足チャート】※2024年1月12日08:50頃

最新の為替チャート|ドル/円(USDJPY)|5分足」はこちら

指標発表前に、オプションマーケットを見てみますと「大体結果次第で1円ぐらい動くかな」っていうような織り込みになりました。それで1円上がって、そこで天井をつけたっていうのも寂しいところなんですけれども、消費者物価指数は予想外に強かったんじゃないかなと思っています。

ただ、金利マーケットを見ますと、米10年債は4.06%ぐらいまで瞬間的に跳ねましたが、今は4%を割り込み3.975%になっております。2年債も、4.4%近くまで上昇したんですが、今は4.25%前後のとこにおります。

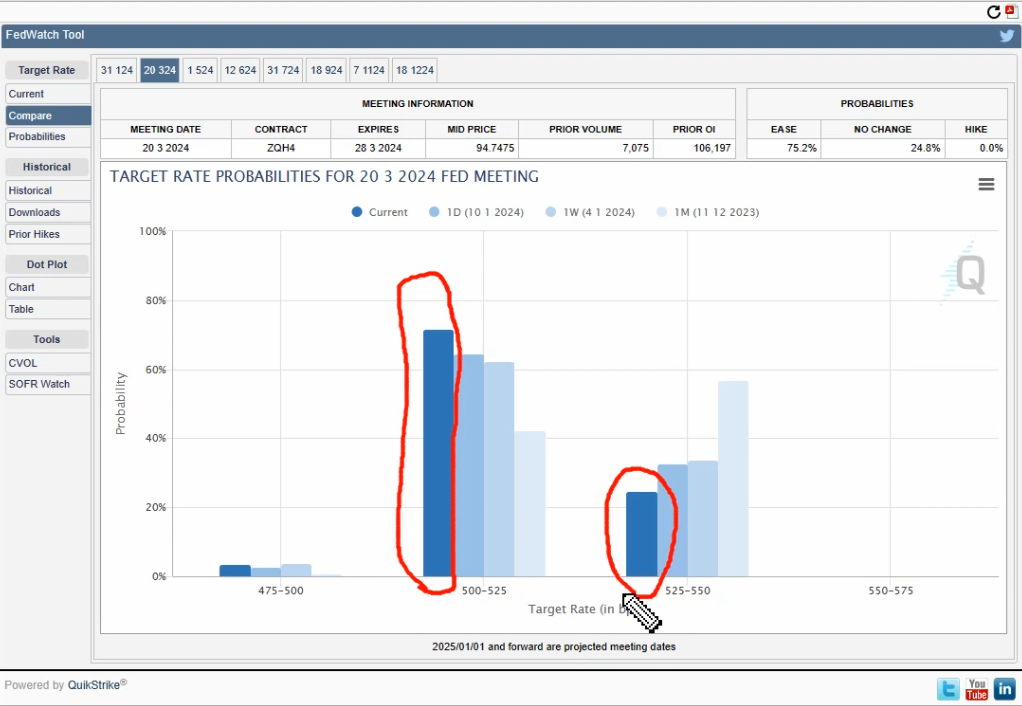

もっと重要なのが、CMEのフェドウォッチです。3月の利下げ織り込みがどうなったかというところをチェックしたいと思います。ちょっと前まではあまり変わらなかったんですが、0.25%利下げの確率が上昇しております。据置き予想がむしろ低下しております。

CMEのFedWatchツール

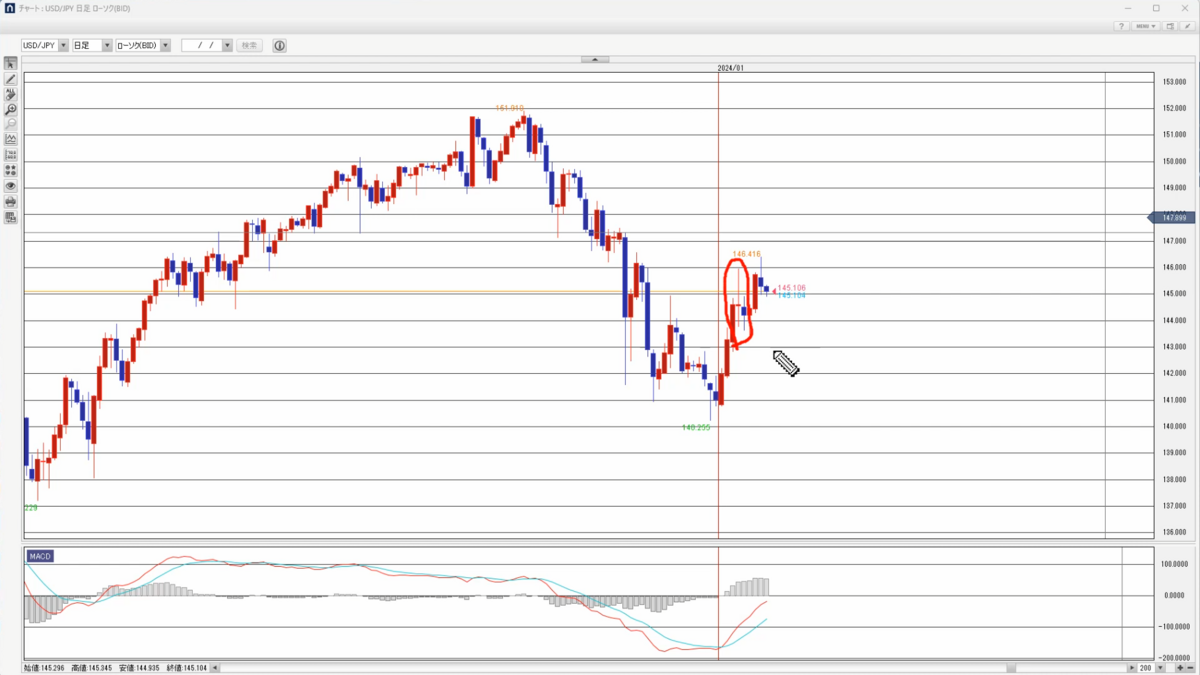

つまり、マーケット的には消費者物価指数が予想より上回ったんですけれども、「3月の利下げは規定路線通りに行くんじゃないだろうか」という風に解釈したっていうことなんだと思います。それを受けてドルが重くなっています。145円を挟んだところの攻防ですね。

昨日の消費者物価指数の動きは、一週間前の米雇用統計の時の動きにちょっと似てるかなと思います。発表直後に天井をつけて、その後のISMサービス業が悪かったこともあって、ドーンと落ちました。その後は下向きのパラレルラインに沿って、調整局面になりました。

【ドル/円(USD/JPY) 30分足チャート】※2024年1月12日08:50頃

最新の為替チャート|ドル/円(USDJPY)|30分足」はこちら

日足で見ると、十字線という形になりました。上ヒゲも下ヒゲも長く、オープンとクロージングのプライスがほぼ同じ。これは「トレンドの転換あたりに出やすい」と、よく本に書かれております。

【ドル/円(USD/JPY) 日足チャート】※2024年1月12日08:50頃

最新の為替チャート|ドル/円(USDJPY)|日足」はこちら

ただ、実体験上では、そういう時もあればそうでない時もあるなっていうぐらいの程度のものですね。ちょっと下向きに圧力が入ったんですが、すぐに上方向に行きました。

日米金利と金融市場への影響

今年は、アメリカの金利が下がる、そして日本の金利がいつかは上がるということで、ドル安・円高になるんじゃないかっていう予想がかなりの程度一般的になっております。ただ、コンセンサスっていうのは大抵外れることになるので、どこかで間違い探しをしていかないといけないというのが、今年の相場かなと思っております。

株価に関して言えば、アメリカの金利が下がるので、株価は上がるんじゃないかという予想が多くなってると思います。年末には「S&P 500」は5,200とか5,100とか、そういった予想が一般的になってると思います。

日本株に関して言えば、新NISAもありますので、これはアメリカ以上に上昇する可能性が高いと思います。新年に入って2日間、非常に強い動きでした。35,000円台にしっかり乗せております。もしかしたら、37,000~38,000円近くになってくると、過去最高値が40,000円近い値段なんですけれども、これが見えてくる。そうなると、マーケットも盛り上がって、40,000円突破に向けた動きが始まると思います。それが実現するかどうか分からないですけれども、日本株は今年は盛り上がりそうだなとは思います。

「新NISA」開始によるドル円への影響

ドル円はドル安・円高予想が多くて、海外勢は結構ショートにしてたんですけども、年始は損切りを迫られております。

どうしてこういう状況になったのかというと、やっぱり新NISAの影響かなと思います。有名なのは、「eMAXIS Slim 全世界株式(オール・カントリー)」。2兆円を超える巨大ファンドになっておりますが、恐らく将来的には「グロソブ(グローバル・ソブリン・オープン)」を抜いてくるんじゃないかなと思います。

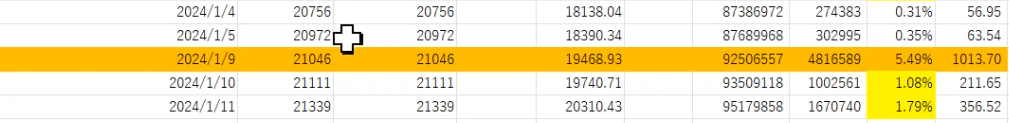

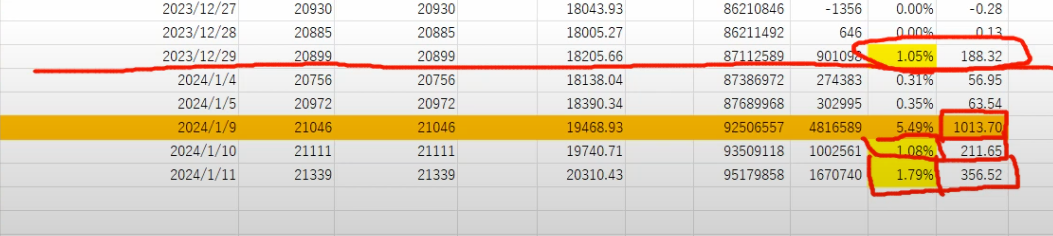

そこで、自分なりに分析してみました。日経新聞にも「流入が1,000億を超えた」と1/9に報道されてましたけども、確かにこの日は5.49%上昇しております。純粋な資金流入は1,013億と計算できます。

「この1,000億入ってくるというのは毎日続くのか?」と言うと、そういうことはないと思うんですね。過去、オール・カントリーにどういう資金流入があったか見てみました。今回大きな資金流入があったのは1月9日ですが、12月5日にも1%を超える資金流入がありました。ほかにも1%を超える日を探すと、11月6日が出てきます。それ以外の日はあまり大したことないんですよね。

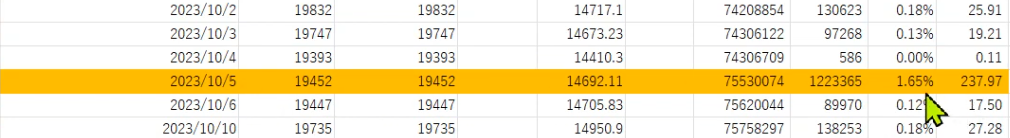

もっと振り返ると10月5日に1.65%の資金が入っております。

つまり、全て第3営業日に大きな資金が生えるというのが、オール・カントリーの特徴なんだと思います。これは、クレジットカードの決済による自動買い越しみたいなものが、月の1日とかに設定されていて、それが第3営業日に反映されるっていう形になってるんじゃないかなと思います。ですから、この第3営業日のところの翌日あたりに、結構大きなドル円の買いが入ったりとか、今後してくるんじゃないかなっていう風に想像しております。

実際、過去は第3営業日に資金流入が集中したんですけども、この新NISAが始まってから見てみると、この前日にも1%を超える188億の大きな流入がありました。また、9日に5.49%、1,013億というかつてない資金流入がありました。ただ、10日も211億、11日も356億と、結構大きなお金が入ってきております。

この資金流入がどの程度になるのか、チェックしていく必要があるかなと思っております。200億、300億というお金が毎日入ってくるようになると、1ヶ月で大体5,000億とか8,000億とか、そういう風になってくると思うので、これは無視できない金額になるんじゃないかなと思います。

この、オール・カントリーに入ったお金の大体2/3ぐらいが、全米S&P500に連動する投信に入るので、オール・カントリー×1.6倍~1.7倍がファンドに入ってくる。恐らくそれの5割~7割増ししたものが他の投信にも入ってますので、これが全体の資金流出・円売り・ドル買いの資金になるんだと思います。ですから、オール・カントリーを倍にしたぐらいの感覚ですかね。恐らく、それが全体の円売り・ドル買いになると思います。ですので、今後はオール・カントリーやS&P500のファンドにどの程度資金流入があるのか、チェックしていきたいなと思っております。

📺1/12開催のライブセミナー

2024年のドル/円の見通し ユーロ、ポンド、豪ドルの動向は!?

https://www.gaitame.com/seminar/other/2024/01/12_002561.html

志摩力男 氏

志摩力男 氏慶應義塾経済学部卒。1988年ー1995年ゴールドマン・サックス、2006-2008年ドイツ証券等、大手金融機関にてプロップトレーダーを歴任、その後香港にてマクロヘッジファンドマネージャー。独立した後も、世界各地の有力トレーダーと交流があり、現在も現役トレーダーとして活躍。

本サイトに掲載する情報には充分に注意を払っていますが、その内容について保証するものではありません。また本サービスは、投資判断の参考となる情報の提供を目的としたものであって、投資勧誘を目的として提供するものではありません。投資方針や時期選択等の最終決定はご自身で判断されますようお願いいたします。なお、本サービスの閲覧によって生じたいかなる損害につきましても、株式会社外為どっとコムは一切の責任を負いかねますことをご了承ください。