【外為総研 House View】

執筆・監修:株式会社外為どっとコム総合研究所 調査部長 神田卓也

目次

▼ドル/円

・ドル/円の基調と予想レンジ

・ドル/円 10月の推移

・10月の各市場

・10月のドル/円ポジション動向

・11月の日・米注目イベント

・ドル/円 11月の見通し

ドル/円

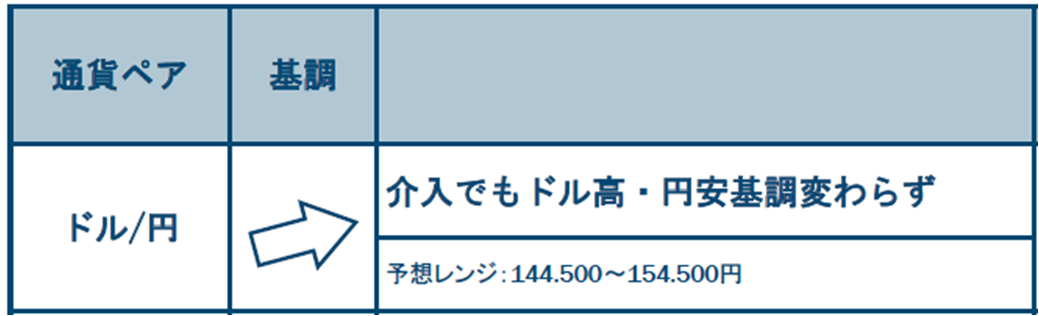

ドル/円の基調と予想レンジ

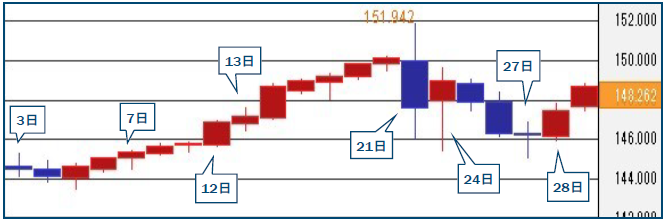

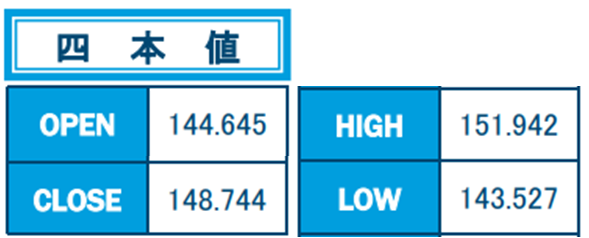

ドル/円 10月の推移

10月のドル/円相場は143.527~151.942円のレンジで推移し、月間の終値ベースでは約2.7%上昇した(ドル高・円安)。

7日の米9月雇用統計や13日の米9月消費者物価指数(CPI)を受けて米連邦準備制度理事会(FRB)が積極的な金融引き締めを当面続ける見通しが強まった。一方日銀は、CPIが目標を上回っても景気への配慮から大規模金融緩和を維持する姿勢を強調。日米の金融政策の格差が改めて意識され、ドル高・円安が進行すると21日には1990年7月以来32年ぶりの高値となる151.94円前後へと上伸した。政府・日銀による連日の円買い介入と見られる動きで24日には145円台前半へと反落するなど荒い値動きとなったがドルの下値は堅かった。

米メディアの観測記事などでFRBが12月に利上げペースを減速させるとの見方も浮上したが、28日に発表された米9月コア・個人消費支出物価指数(コア・PCEデフレーター)が加速したことでそうした見方が後退。日銀が金融政策の現状維持を発表したこともあって147円台へと持ち直し、31日には148円台を回復した。

出所:外為どっとコム「外貨ネクストネオ」

3日

米9月ISM製造業景況指数は50.9と予想(52.0)に反して前月(52.8)から低下。内訳の構成指数では新規受注が51.3から47.1へ低下、雇用も54.2から48.7へと急落した。

7日

財務相の神田財務官は「為替平衡操作(介入)のアミュニション(弾薬)に制約を感じたことはない」などと述べて円安けん制の動きを強めたが、米9月雇用統計の好結果が発表されるとドル買い・円売りが再開した。米9月雇用統計は、非農業部門雇用者数が26.3万人増(予想25.5万人増)、失業率は3.5%予想(3.7%)、平均時給は前年比+5.0%(予想+5.0%)だった。

12日

黒田日銀総裁は国際金融協会(IIF)の会合で「日銀は物価安定の目標を達成するために緩和を継続する」などと発言。米9月生産者物価指数(PPI)が前年比+8.5%と予想(+8.4%)を上回ったことも相まってドル高・円安が進行した。米連邦公開市場委員会(FOMC)議事録では「(引き締めが)至らない代償はやり過ぎる代償を上回る」としてタカ派姿勢を強調した一方、「リスク軽減のために引き締めを調整する必要がある」との主張が一部のメンバーから出ていたことも明らかとなった。

13日

米9月CPIは前月比+0.4%、前年比+8.2%と予想(+0.2%、+8.1%)を上回った。変動の大きい食品とエネルギーを除いたコア指数は前年比+6.6%と予想(+6.5%)を上回り、40年ぶりの高い伸びとなった。FOMCが11月、12月の会合でいずれも75bp(0.75%ポイント)の利上げを行うとの見方が強まる中、ドルが全面的に上昇。

21日

1990年7月以来の高値となる151.94円前後へと上昇していたドル/円が急落。政府・日銀が9月22日以来の円買い介入を実施したとの観測が広がった。神田財務官は為替介入について「コメントしない」と発言したが、一部メディアは財務省関係者が介入の事実を明らかにしたと報じた。ウォール・ストリート・ジャーナル紙が、FRB当局者の一部から近く利上げペースを緩めるべきとの声が上がり始めているとの観測記事を配信したこともドル売り・円買いを誘った。

24日

前週末の終値から約2円高い149円台に上昇していたドル/円が数分間で145円台へと急落。政府・日銀は24日に続き「覆面介入」を実施したと見られる。なお、イエレン財務長官は「日本は過去に介入について米財務省へ通知していたが(今回は)為替介入の情報は得ていない」と明らかにした。

27日

米7-9月期国内総生産(GDP)・速報値は前期比年率+2.6%と予想(+2.4%)を上回り3四半期ぶりに上昇。GDPの約7割を占める個人消費は前期比年率+1.4%と予想(+1.0%)を上回ったものの、4-6月期(+2.0%)から鈍化した。

28日

日銀は金融政策の現状維持を決定。22年度の物価見通しを前回の+2.3%から+2.9%に引き上げ、23年度も+1.4%から+1.6%に上方修正したが、目標の2%を超える水準には定着しないとの見通しを維持した。黒田日銀総裁は会見で「最近の円安は急速かつ一方的で、経済にとってマイナス」と円安をけん制しつつも、「今すぐ利上げ・出口が来るとは考えていない」と述べて大規模緩和を維持する姿勢を強調。その後日銀は11月の長期国債買い入れ計画で、超長期ゾーンの買い入れ回数を従来より増やすと発表した。

米9月PCEデフレーターは前年比+6.2%(予想+6.3%)、変動の大きい食品とエネルギーを除いたコアPCEデフレーターは前年比+5.1%(予想+5.2%)だった。コアデフレーターは前月の+4.9%から伸びが加速した。

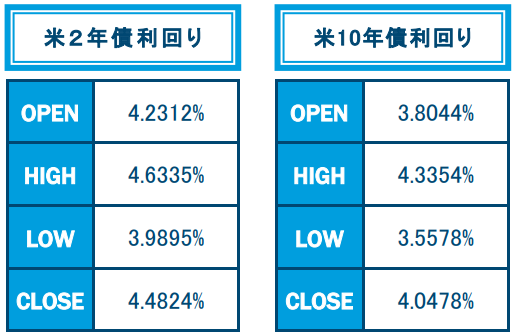

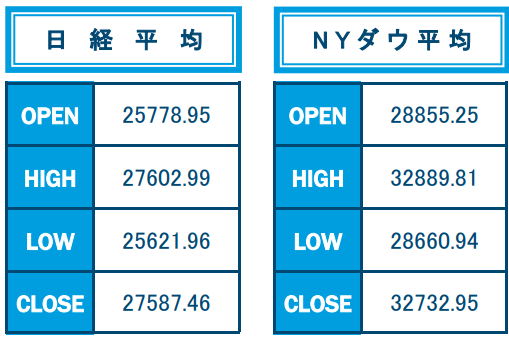

10月の各市場

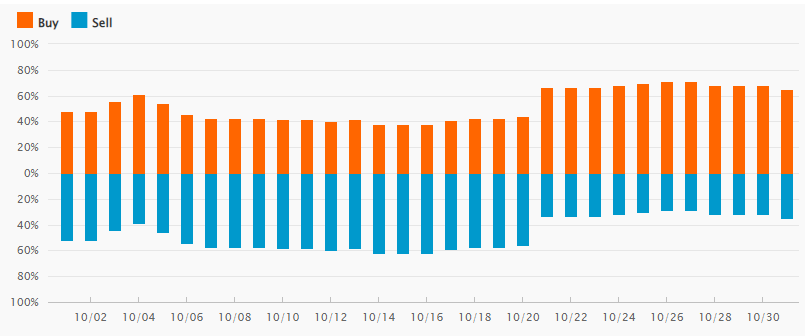

10月のドル/円ポジション動向

【情報提供:外為どっとコム】

- ※ データの更新は、NYC時に行われます(前営業日のデータが追加)。また、過去180日間のデータが表示されます。

- ※ 外為どっとコムのFX口座「外貨ネクストネオ」でお取引をされているお客様のポジション保持情報の比率を表しています。

- ※ 尚、このポジション比率情報は情報提供を目的としており、投資の最終判断は投資家自身でなさるようお願い致します。

11月の日・米注目イベント

ドル/円 11月の見通し

米財務省が今年6月に発表した為替報告書によれば、当時から進んでいた円安について「日米金利差拡大が主因」であり「実質実効レートは50年ぶりの円安に近い水準」と指摘。一方で「為替介入は事前に適切な協議をしたうえで、極めて例外的な状況のみで行われるべき」として円買い介入をけん制した。

そうした中、10月21日と24日に行われた可能性が高い「覆面介入」は合計で6.3兆円規模だったことが本邦財務省の発表で明らかになった。9月22日の約2.8兆円とあわせて9.1兆円がドル売り・円買い介入に投じられたことになる。日本は米国の為替操作国には認定されていないが、為替操作の可能性を検証する「監視リスト」に入っている。為替操作国への認定条件のひとつに国内総生産(GDP)比2%以上の介入総額が挙げられており、日本のGDPは約550兆円であることから、その2%はおよそ11兆円となる。仮に、9月もしくは10月と同じ規模の円買い介入をもう一度行えば11兆円を超える計算だ。これを理由に本邦当局が再介入をためらうことはないと見るが、市場が「為替操作国認定リスク」を円売り材料視する可能性はあるだろう。なお、米為替報告書は半期に一度公表されることから、年内にも次回の公表が行われる可能性がある。

ドル/円は、米連邦準備制度理事会(FRB)が少なくとも来春まで利上げを続けると見られる一方、日銀は黒田総裁が退任する来春まで大規模緩和を継続する公算が大きいことから、上昇トレンドが続くと見ている。それに伴い、日本の為替介入を巡る警戒感も再び強まると考えられる。日本の為替介入は、米国を巻き込んで大きな騒動に発展する可能性を孕んでいることから今後もその動向を注視したい。

(予想レンジ:144.500~154.500円)

FX初心者向けセミナーのお知らせ

🌐セミナー申し込みページはコチラ

株式会社外為どっとコム総合研究所 シニア為替アナリスト

株式会社外為どっとコム総合研究所 シニア為替アナリスト神田 卓也(かんだ・たくや)

1991年9月、4年半の証券会社勤務を経て株式会社メイタン・トラディションに入社。 為替(ドル/円スポットデスク)を皮切りに、資金(デポジット)、金利デリバティブ等、各種金融商品の国際取引仲介業務を担当。 その後、2009年7月に外為どっとコム総合研究所の創業に参画し、為替相場・市場の調査に携わる。2011年12月より現職。 現在、個人FX投資家に向けた為替情報の配信を主業務とする傍ら、相場動向などについて、経済番組専門放送局の日経CNBC「朝エクスプレス」や、ストックボイスTV「東京マーケットワイド」、ニッポン放送「飯田浩司のOK! Cozy up!」などレギュラー出演。マスメディアからの取材多数。WEB・新聞・雑誌等にコメントを発信。

本サイトに掲載する情報には充分に注意を払っていますが、その内容について保証するものではありません。また本サービスは、投資判断の参考となる情報の提供を目的としたものであって、投資勧誘を目的として提供するものではありません。投資方針や時期選択等の最終決定はご自身で判断されますようお願いいたします。なお、本サービスの閲覧によって生じたいかなる損害につきましても、株式会社外為どっとコムは一切の責任を負いかねますことをご了承ください。