【外為総研 House View】

目次

▼ドル/円

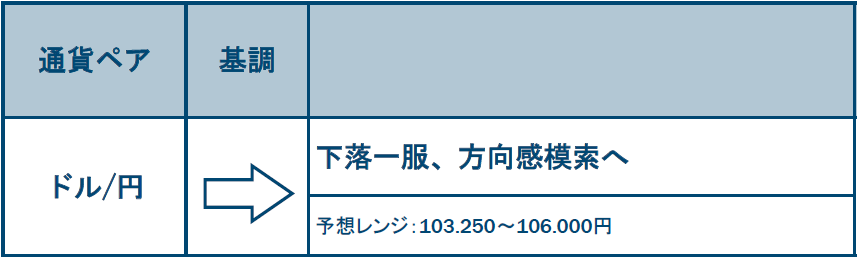

・ドル/円の基調と予想レンジ

・ドル/円 1月の推移

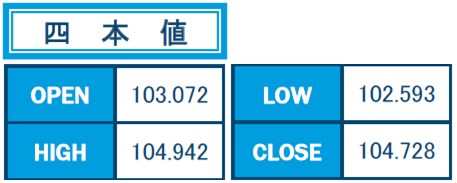

・1月の各市場

・1月のドル/円ポジション動向

・2月の日・米注目イベント

・ドル/円 2月の見通し

▼ユーロ/円

・ユーロ/円の基調と予想レンジ

・ユーロ/円 1月の推移

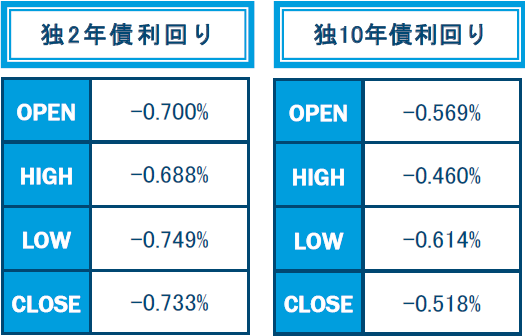

・1月の各市場

・1月のユーロ/円ポジション動向

・2月のユーロ圏注目イベント

・ユーロ/円 2月の見通し

ドル/円

ドル/円の基調と予想レンジ

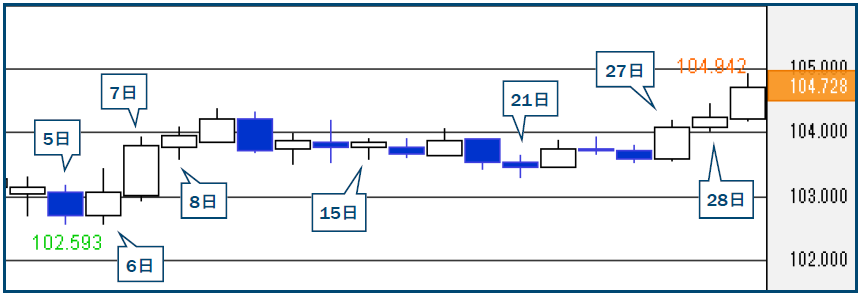

ドル/円 1月の推移

1月のドル/円相場は102.593~104.942円のレンジで推移し、月間の終値ベースで約1.4%上昇した(ドル高・円安)。昨年後半のドル安の流れを引き継ぎ6日には102.593円前後まで下落して2020年3月以来の安値を付けたが、前日に行われた米ジョージア州の上院決選投票で民主党が勝利した事で流れが変わった。

民主党はジョージア州の上院2議席を得た事で、ホワイトハウス、上院、下院をいずれも支配する事になった。これにより、バイデン新大統領が掲げる大規模な財政出動が現実味を増したとして米長期金利が上昇するとドルが反発。ドル/円は11日に付けた104.390円前後で一旦ピークアウトしたかに見えたが、月末に近付くとポジション調整と見られるドル買い・円売りが強まり、29日には2020年11月16日以来の高値となる104.942円前後まで上伸した。

出所:外為どっとコム

5日

中国人民銀行が人民元の対ドル基準値を大幅に引き上げた事などからドルが全面的に下落。米12月ISM製造業景況指数は60.7と2018年8月以来の高水準を記録(予想56.8)したが、ドルの反発は一時的であった 。

6日

前日のジョージア州上院決選投票で民主党候補が2議席とも獲得する公算となった事から、バイデン新政権下で追加経済対策が速やかに決まるとの観測が強まった。NYダウ平均が史上初めて31000ドル台に乗せた他、米10年債利回りが節目の1.00%を超えて上昇する中、ドル買い・円売りが優勢となった。

7日

米12月ISM非製造業景況指数は57.2と予想(54.5)に反して前月(55.9)から上昇。コロナ禍にもかかわらず米国の非製造業の活動は活発だった模様。なお、米連邦議会はこの日、議事堂へのトランプ大統領支持者の乱入を受けて中断していた審議を再開し、民主党ジョー・バイデン氏の大統領選勝利を正式に認定した。

8日

米12月雇用統計で非農業部門雇用者数は前月比14.0万人減となり、市場予想(5.0万人増)を下回った。失業率は6.7%と前月から横ばい(予想6.8%)だった。これを受けて一時ドル売りに傾いたが、売りが一巡すると反発した。雇用者数がコロナ禍の2020年3月以来8か月ぶりに減少に転じた事から、バイデン新政権が大規模な経済対策を発動する可能性が一段と高まったとの見方から米国株と米長期金利が上昇したためドルにも買い戻しが入った。シカゴ連銀のエバンス総裁やフィラデルフィア連銀のハーカー総裁が量的緩和の段階的縮小(テーパリング)に言及した事もドルを支援した。

15日

米12月小売売上高は先月比-0.7%と予想(±0.0%)を下回り、自動車を除いた売上高も前月比-1.4%(予想-0.2%)と大幅に落ち込んだ。バイデン次期米大統領が1.9兆ドル規模の追加経済対策を発表した事で材料出尽くし感が広がった事も相まって米国株が反落。リスク回避のドル買いと円買いが交錯する中、ドル/円は小幅な値動きとなった。

21日

日銀は予想通りに金融政策の現状維持を決定。声明では「2%の『物価安定の目標』の実現を目指し、これを安定的に持続するために必要な時点まで、『長短金利操作付き量的・質的金融緩和』を継続する」と改めて表明した。なお、黒田日銀総裁はその後の会見で、3月会合をメドに結果を発表する政策点検について、「副作用を抑制しつつ効果的な政策運営を模索」「より効果的な対応を機動的に行うかが問題」「今の段階で具体的な変更は念頭に置いていない」などと述べた。

27日

米連邦公開市場委員会(FOMC)は大方の予想通りに政策金利(0.00-0.25%)と資産買い入れ(月1200億ドル)の据え置きを発表。声明では「経済活動と雇用の回復ペースはここ数カ月で減速しており、パンデミックによって最も悪影響を受けたセクターに弱さが集中している」として景気判断をいくぶん引き下げたが、その他には大きな変更点はなかった。なお、パウエルFRB議長は会見で「大規模な経済支援策を縮小する状況からは程遠い」との認識を改めて示した。

28日

米10-12月期国内総生産(GDP)・速報値は前期比年率+4.0%と、予想(+4.2%)に届かなかった。個人消費の伸びが+2.5%(予想+3.1%)に留まった事が響いた。なお、2020年通年のGDPは前年比-3.5%と、74年ぶりの大幅な落ち込みとなった。

1月の各市場

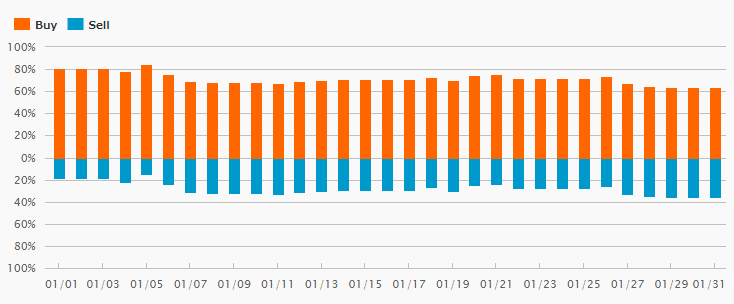

1月のドル/円ポジション動向

【情報提供:外為どっとコム】

- ※ データの更新は、NYC時に行われます(前営業日のデータが追加)。また、過去180日間のデータが表示されます。

- ※ 外為どっとコムのFX口座「外貨ネクストネオ」でお取引をされているお客様のポジション保持情報の比率を表しています。

- ※ 尚、このポジション比率情報は情報提供を目的としており、投資の最終判断は投資家自身でなさるようお願い致します。

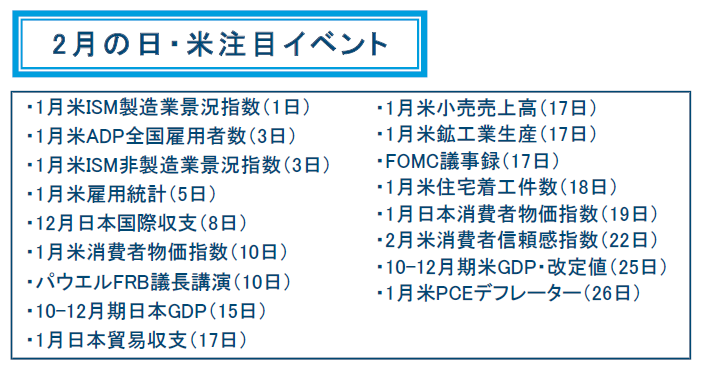

2月の日・米注目イベント

ドル/円 2月の見通し

ドル/円は1月に約1.4%上昇。5カ月ぶりの月足陽線で下落トレンドが終了したのかどうかを確認する上で2月相場は重要な意味を持ちそうだ。30週以上に渡りドル/円の上値を抑えていた13週移動平均線を1月最終週に突破。しかもその13週移動平均線は上向きに転じた。この動きからは、1月安値の102.593円前後でひとまず底入れした可能性が窺える。ただし、2月1日時点で26週移動平均線や52週移動平均線は依然として下向きであり、少なくともこれらを明確に突破しない限り、中長期的な下落トレンドが終了したとは判断できない。

なお、1月後半のドルの反発は、米国を中心に株価が調整した事で既存のドル売りポジションが巻き戻されたために起きた公算が大きい。バイデン米新政権の大規模経済対策や新型コロナウイルス感染抑制対策に加え、米連邦準備制度理事会(FRB)の金融緩和長期化観測を支えに株式市場が落ち着きを取り戻せば、改めてドルが売られる可能性もありそうだ。

そうした中でドル/円相場のカギは米長期金利が握る事になろう。1月に節目の1%を突破した米10年債利回りの上昇が続けば、(たとえドルが軟化しても)日米金利差に敏感なドル/円相場の強含みの推移も続くと見られる。2月のドル/円相場は、米国株と米国10年債利回りの動きを見極めつつ方向感を模索する事になりそうだ。

ユーロ/円

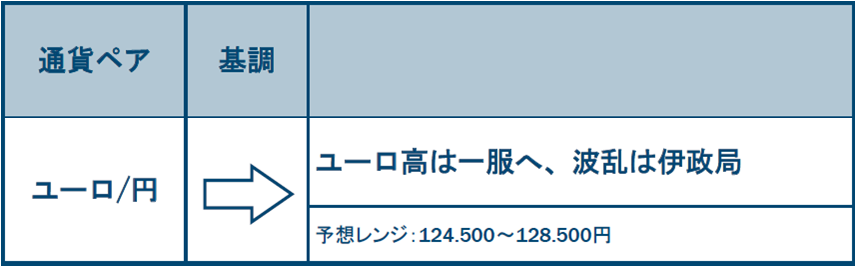

ユーロ/円の基調と予想レンジ

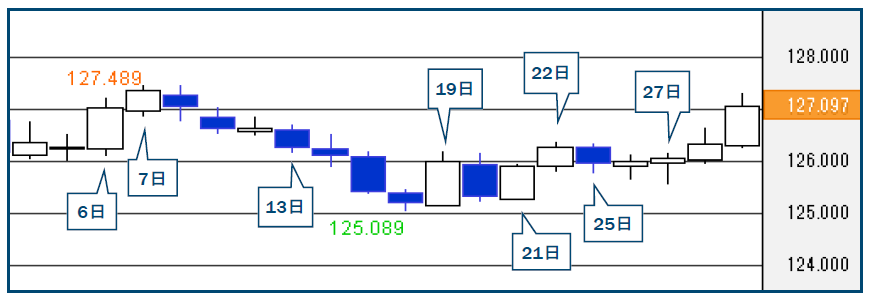

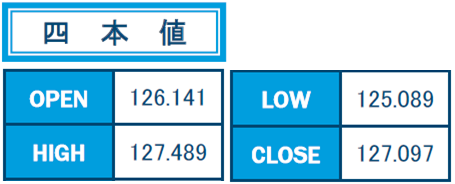

ユーロ/円 1月の推移

1月のユーロ/円相場は125.089~127.489円のレンジで推移し、月間の終値ベースでは約0.7%上昇(ユーロ高・円安)した。前年後半のユーロ高の流れを引き継いで7日には2019年3月以来の高値となる127.489円前後まで上昇した。しかし、その後は米国の財政支出拡大観測などを背景に米長期金利が上昇するとドルが反発。イタリアの政局不安なども相まってユーロ/ドルが反落したためユーロ/円にも下落圧力がかかった。

もっとも、125.00円台で下げ渋るとドル/円が104円台に反発した動きに連れて月末には127円台を回復した。欧州中銀(ECB)がハト派姿勢を弱めた(と市場に受け止められた)事もあって、ECB関係者からユーロ高をけん制する発言が相次いだもののユーロの下値は堅かった。

出所:外為どっとコム

6日

ユーロ圏12月サービス業PMI・改定値は46.4と速報値(47.3)から下方修正されたが、ユーロにネガティブな反応は見られなかった。米ジョージア州の上院決選投票で民主党の勝利が濃厚となる中、バイデン新大統領の大規模追加経済対策が速やかに講じられるとの期待が高まりNYダウ平均が史上初めて31000ドルの大台に乗せるなど米国株が騰勢を強めたため、リスクオンのユーロ買い・円売りが優勢となった。

7日

ユーロ圏12月消費者物価指数(HICP)・速報値は予想通りに前年比-0.3%となり、4カ月連続で低下。食品・アルコール飲料・タバコとエネルギーを除いたコア指数も予想通りの前年比+0.2%であった。同時に発表されたユーロ圏11月小売売上高は前月比-6.1%と予想(-3.4%)を超える落ち込みとなった。

13日

伊連立与党の一角を担う「イタリア・ビバ」の党首であるレンツィ元首相が連立政権からの離脱を表明した事などからイタリアの政局不安が台頭。ユーロは弱含みで推移した。

19日

独1月ZEW景況感調査(期待指数)は61.8と市場予想(59.4)を上回り、前月(55.0)から上昇した。なお、ユーロ圏1月ZEW景況感調査も58.3と、前月(54.4)から上昇した。前日の下院に続き上院で行われたコンテ伊首相の信任投票は賛成多数で可決。解散総選挙を回避して政権が存続する可能性が高まった。

21日

ECBは予想通りに金融政策の現状維持を決定。声明で1兆8500億ユーロの緊急債券購入プログラム(PEPP)を2022年3月まで予定通り継続すると表明した。ラガルド総裁はその後の会見で「不確実性は依然として高い」などとしながらも、「経済動向は12月の基本予測にほぼ沿っている」「見通しの下振れリスクは以前よりも顕著ではなくなった」「経済が回復するにつれてインフレ圧力は上向く公算」との見解を示した。「ECBは為替レートを非常に注意深く見守っている」と改めてユーロ高への警戒感を示したものの、市場はECBのハト派姿勢が弱まったとの見方からユーロ買いに傾いた。

22日

独1月製造業PMI・速報値は57.0、同サービス業は46.8(予想:57.2、45.0)であった。これ以前に発表された仏1月製造業PMI・速報値は51.5、同サービス業は46.5(予想:50.5、48.4)。この後に発表されたユーロ圏1月製造業PMI・速報値は54.7、同サービス業は45.0(予想:54.4、44.5)であった。

25日

独1月Ifo企業景況感指数は90.1と市場予想(91.4)を下回り前月(92.2)から低下。Ifo所長は「コロナ第2波でドイツ経済の回復が一時的に終了した」との見解を示した。なお、政局が混迷しているイタリアのコンテ首相が26日朝の閣議で辞任の意向を表明し、大統領に辞表を提出する見通しとなった。

27日

オランダ中銀のクノット総裁が「我々はユーロ高に対して行動するツールがある」「中銀預金金利(政策金利)を引き下げる余地は依然としてある」などと述べた他、「ECB当局者らは、市場が利下げの確率を過小評価していると認識」とする関係者のコメントも伝わった。これを受けてユーロは一時下落したが、米連邦公開市場委員会(FOMC)後に米国株が上昇する中、円売り主導でユーロは上昇に転じた。

1月の各市場

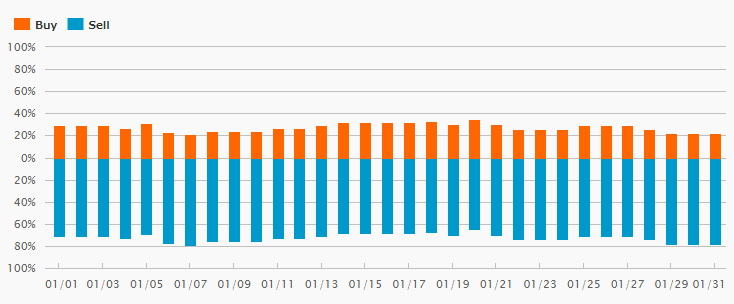

1月のユーロ/円ポジション動向

【情報提供:外為どっとコム】

- ※ データの更新は、NYC時に行われます(前営業日のデータが追加)。また、過去180日間のデータが表示されます。

- ※ 外為どっとコムのFX口座「外貨ネクストネオ」でお取引をされているお客様のポジション保持情報の比率を表しています。

- ※ 尚、このポジション比率情報は情報提供を目的としており、投資の最終判断は投資家自身でなさるようお願い致します。

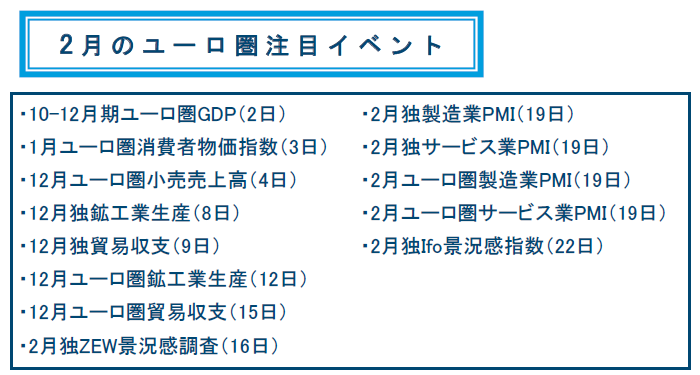

2月のユーロ圏注目イベント

ユーロ/円 2月の見通し

1月のユーロ相場はマチマチの動きであった。対円では約0.7%上昇したが、対ドルでは反対に約0.7%下落するといった具合だ。ユーロの上昇トレンドが止まったとまでは言えないが、ユーロ/円相場が52週移動平均線から大幅に上方乖離(2月1日時点で約3.8%)している点などを踏まえると、上昇トレンドは一服したと判断できよう。

これまでの上昇に鑑みて2月のユーロ/円相場は上値の重い展開となりそうだ。とはいえ、市場リスクセンチメントの著しい悪化は見込めない事からユーロの下値も限定的だろう。そうした中、もしユーロ相場の波乱要因になるとすればイタリアの政局ではないだろうか。イタリアでは1月26日にコンテ首相が辞任を表明。総選挙は行わずに、マッタレラ大統領の組閣指示を受けて第3次コンテ内閣の発足を目指す事となった。

こうした取り組みが成功すればユーロに大きな動きはないと見られるが、仮に組閣が不調に終わった場合は解散総選挙となる公算が大きい。総選挙になれば極右政党「同盟」の躍進が見込まれる事から、政局不透明感が台頭する形でユーロには少なからず下落圧力がかかりそうだ。(神田)