【外為総研 House View】

目次

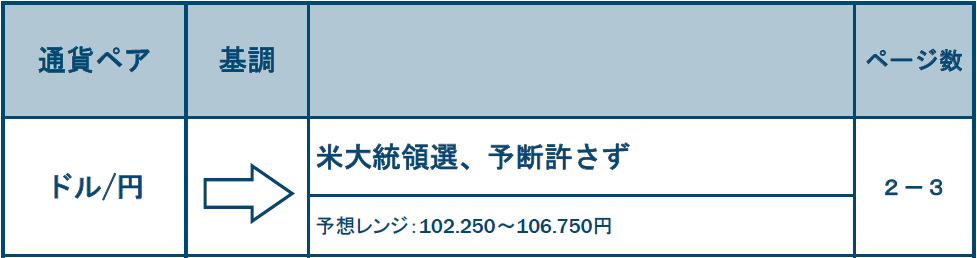

▼ドル/円

・ドル/円の基調と予想レンジ

・ドル/円 10月の推移

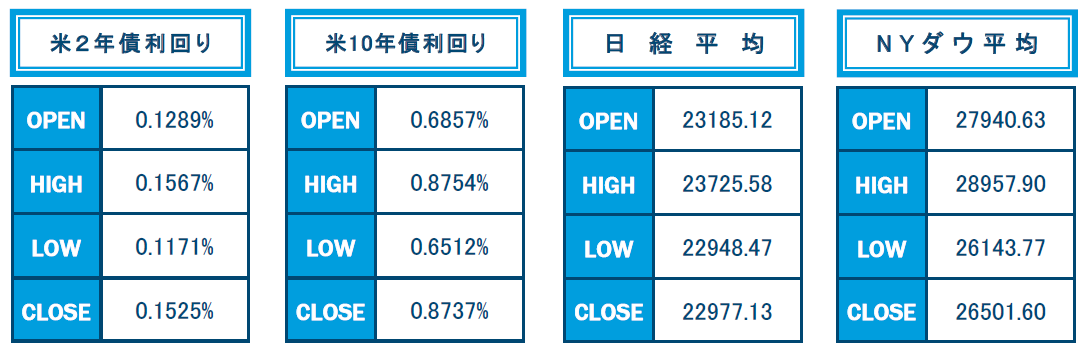

・10月の各市場

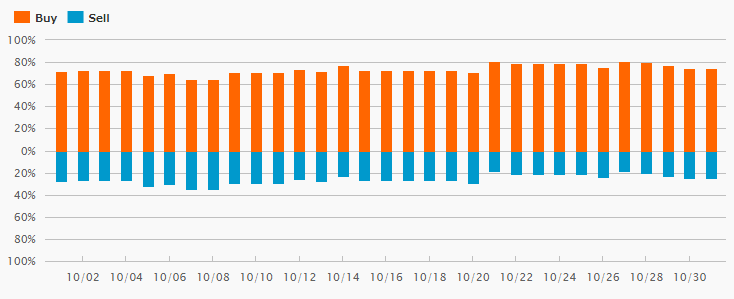

・10月のドル/円ポジション動向

・11月の日・米注目イベント

・ドル/円 11月の見通し

▼ユーロ/円

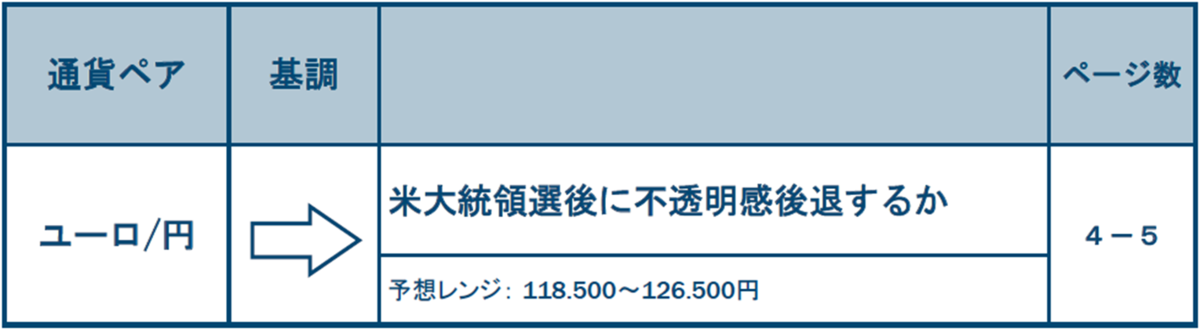

・ユーロ/円の基調と予想レンジ

・ユーロ/円 10月の推移

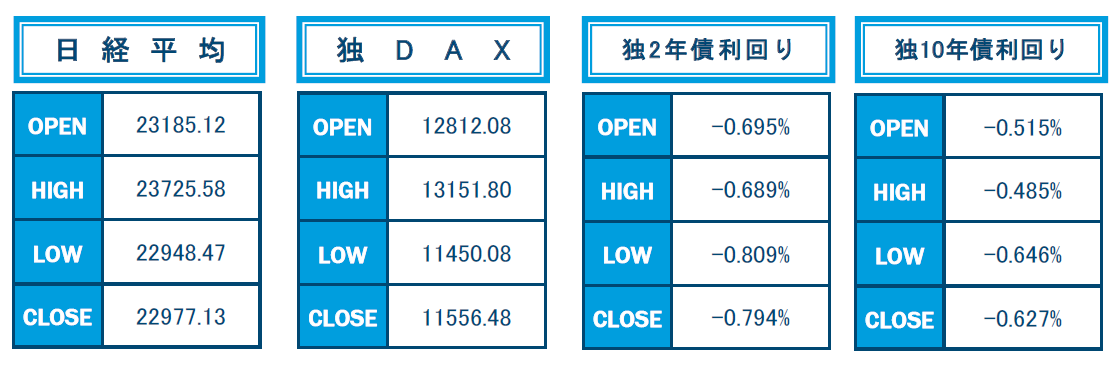

・10月の各市場

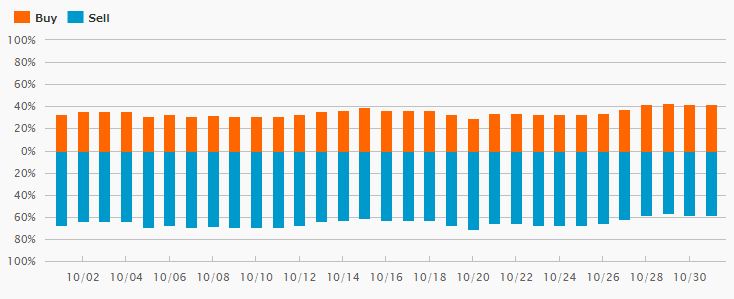

・10月のユーロ/円ポジション動向

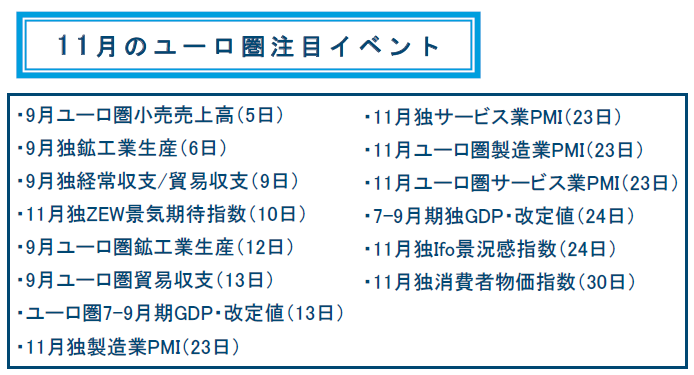

・11月のユーロ圏注目イベント

・ユーロ/円 11月の見通し

ドル/円

ドル/円の基調と予想レンジ

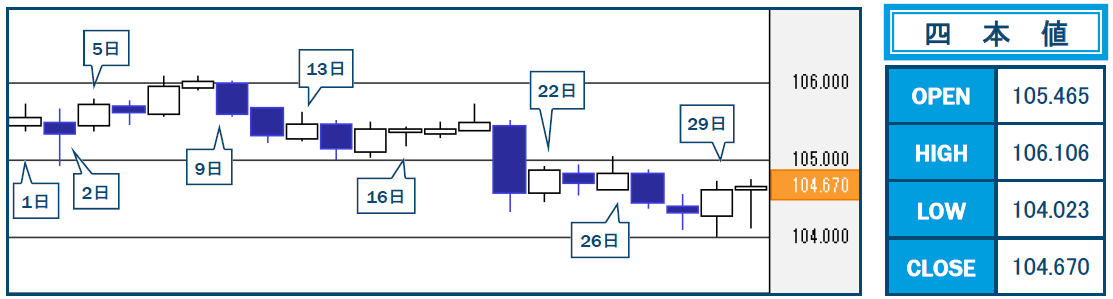

ドル/円 10月の推移

10月のドル/円相場は104.023~106.106円のレンジで推移し、月間の終値ベースで約0.7%下落(ドル安・円高)した。8日には106.106円前後まで上昇したが、戻り売りに上値を抑えられて反落。

中国人民元やカナダドル、メキシコペソなどに対するドルの下落がドル/円にも波及した。米大統領選が翌月に迫る中、支持率調査ではバイデン候補がリードを保っており、トランプ大統領がかつて強硬な貿易交渉を行った国の通貨が買われた格好だ。

ドル/円はその後も上値の重い展開が続き、21日には英国と欧州連合(EU)の通商交渉に進展があったとの見方からポンドやユーロが急伸すると、ドルが全面的に下落。105円台を明確に割り込み104円台前半へと下落した。29日には欧米の新型コロナウイルス感染再拡大や米国の追加経済対策協議難航を受けてクロス円主導で円高が進行すると104.023円前後まで下値を切り下げた。

ただ、その後は104.00円の節目を割り込まなかった事で月末のポジション調整と見られる買い戻しが入り、104.670円前後で10月の取引を終えた。

1日

9月日銀短観の大企業製造業DIは-27と、6月調査(-34)から改善したものの、市場予想(-24)を下回った。大企業製造業の2020年度の想定為替レートは1ドル=107.34円と、6月(107.87円)からやや円高方向にシフトした。

米新規失業保険申請件数は83.7万件と予想(85.0万件)より良好だった一方、米9月ISM製造業景況指数は55.4と市場予想(56.3)に届かなかった。

2日

米9月雇用統計は、非農業部門雇用者数が66.1万人増と予想(85.9万人)を下回った一方、失業率は7.9%と予想(8.2%)より良好な結果となった。

平均時給は前月比+0.1%、前年比+4.7%(+0.2%、+4.8%)であった。トランプ米大統領の新型コロナウイルス感染を受けて下落していたドル/円は、雇用統計後に緩やかに買い戻された。

5日

米9月ISM非製造業景況指数は57.8と、低下予想(56.3)に反して前回(56.9)から改善した。なお、新型コロナウイルスに感染したトランプ米大統領はこの日夕方(日本時間6日午前)、僅か3日間の入院で米軍医療施設を退院した。

9日

中国人民元の対ドル基準値が連休前の9月30日よりドル安・元高水準に設定され、取引開始後には一段とドル安・元高が進行。この影響から対円でもドル安が進んだ。

13日

米9月消費者物価指数は前月比+0.2%、前年比+1.4%と予想通りの伸びとなった。食品とエネルギーを除いたコア指数も前年比+1.7%と予想通りだった。なお、国際通貨基金(IMF)は世界経済見通しを公表し、2020年の世界成長率見通しを-4.4%と6月時点の-5.2%から上方修正した。一方、2021年の見通しは+5.2%とし、従来の+5.4%から引き下げた。

16日

米9月小売売上高は前月比+1.9%と市場予想(+0.8%)を大幅に上回った。自動車を除いた売上高も前月比+1.5%と予想(+0.4%)を上回る伸びを記録した。その他、米9月鉱工業生産は前月比-0.6%と予想(+0.5%)に反して低下したが、米10月ミシガン大消費者信頼感指数は81.2と予想(80.5)を上回った。

なお、米製薬大手ファイザーは独バイオ医薬品ビオンテックと共同で開発している新型コロナワクチンについて、早ければ11月下旬にも米当局に承認を申請する公算だと発表した。

22日

米民主党のペロシ下院議長は、トランプ政権との追加経済対策協議について「合意はすぐそこにある」と発言。ただ、民主党が要求する州・地方政府への支援、学校への資金援助、そして共和党が固執する雇用主免責条項という3つの争点ではまだ折り合いがついていない事も明らかにした。

26日

米追加経済対策協議は、民主党のペロシ下院議長とムニューシン財務長官がこの日も協議を行ったが合意には至らなかった。これにより、11月3日の大統領選前に経済対策法案が議会を通過して成立する可能性はほぼなくなった。

これを受けて米国株は大幅に下落。ドル/円はリスク回避の円買いとドル買いの綱引きで小動きだった。

29日

日銀は予想通りに政策金利(-0.1%)と10年債利回り誘導目標(0.0%程度)の据え置きを発表。同時公表の展望リポートでは、2020年度の物価(コアCPI)見通しを-0.6%とし、従来の-0.5%から引き下げた一方、21年度は+0.3%から+0.4%へ引き上げた。

米7-9月期国内総生産(GDP)・速報値は前期比年率+33.1%と予想(+32.0%)を上回り、過去最高の伸びを記録。7-9月期個人消費・速報値が前期比年率+40.7%(予想:+38.9%)となり、GDPの伸びをけん引した。

10月の各市場

10月のドル/円ポジション動向

11月の日・米注目イベント

ドル/円 11月の見通し

11月の最大の焦点は米大統領選挙であろう。支持率調査では民主党のバイデン候補がリードしているが、大統領選は各州ごとに割り当てられた選挙人の数を争うため、支持率がそのまま選挙結果に反映されるとは限らない。

トランプ大統領は2016年の選挙でも得票数でクリントン氏に後れを取ったが、激戦州を制した事で過半数の選挙人を獲得して当選した。今回も、フロリダ、ペンシルベニア、ミシガン、ノースカロライナ、ウィスコンシン、アリゾナのいわゆる「激戦6州」がカギとなりそうだ。

ドル/円が最も上昇しそうなシナリオは、バイデン氏が勝利するとともに、同時に行われる議会選挙で上下両院を民主党が制する「オール・ブルー(トリプル・ブルー)」が実現するケースであろう。新型コロナ対応の追加経済対策が比較的早期に決まると見られ、株高と米長期金利の上昇を受けてドル高・円安が進みやすくなると考えられる。この場合、新政権への期待に加え、年末に向けたドル需要も相まって106円台を超える可能性もあるだろう。10月高値の106.11円前後を上抜ければ、日足Wボトム完成の見方から一段高となってもおかしくなさそうだ。

反対に、ドル/円が最も下落しそうなシナリオは、選挙結果の判明が著しく遅れるケースであろう。今回は、新型コロナの影響で郵便投票が激増しており開票に時間がかかると見られ、接戦となった場合はどちらも敗北宣言を出さない可能性があると見られている。2000年の大統領選では選挙結果が最高裁に委ねられ、ブッシュ氏の勝利が確定するまで1カ月ほど要した。同様の事態となれば、政治空白を嫌気した株安と米長期金利の低下でドル安・円高に振れやすくなりそうだ。サポートの104.00円を下抜ければ102円台あたりまで下げが加速しても不思議ではないだろう。

その他今回の選挙では、バイデン氏が勝利しても上院を共和党が制した場合や、トランプ氏が再選されても上下両院を民主党が支配するケースなど、様々な組み合わせが考えられる。選挙結果を読むのも難しいが、それらに対して市場がどのような反応を示すのかを正確に読み切るのはもっと難しい。

4年に一度の一大イベントである米大統領選挙には予断を持たずに望むのが好ましいだろう。

ユーロ/円

ユーロ/円の基調と予想レンジ

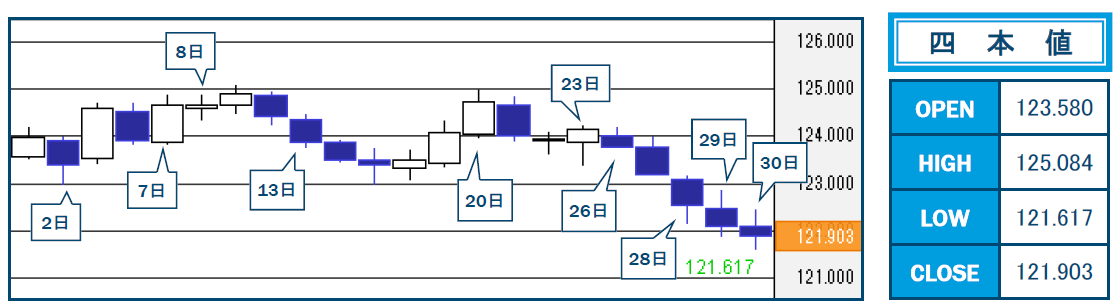

ユーロ/円 10月の推移

10月のユーロ/円相場は121.617~125.084円のレンジで推移し、月間の終値ベースでは約1.4%下落(ユーロ安・円高)した。上中旬は概ね123円から125円のレンジで決め手のないままもみ合ったが、下旬に入りユーロ売りが優勢となった。

フランスやスペイン、ドイツなどで新型コロナウイルスの感染が再拡大。各国が都市封鎖(ロックダウン)などの行動制限を発動した事でユーロ圏の景気先行きに対する不透明感が強まると、28日には122円台へ下落した。

さらに、景気支援に向けて欧州中銀(ECB)が12月に追加金融緩和に動く姿勢を示すと29日には一時121円台へと下落。30日には121.617円前後まで下値を切り下げて7月14日以来の安値を付けた。

2日

ユーロ圏9月消費者物価指数・速報値は、前月比+0.1%と予想通りに前回(-0.4%)から伸びが加速。前年比は-0.3%と予想(-0.2%)を下回った。食品・エネルギーを除いたコア指数は前年比+0.2%と予想(+0.4%)を下回った。

7日

独8月鉱工業生産は前月比-0.2%と予想(+1.5%)に反して低下。7月(+1.4%)から急減速した。ただ、米国の追加経済対策協議への期待から米国株先物が上昇する中、ユーロは独鉱工業生産の悪化に反応を見せなかった。

8日

欧州中銀(ECB)は9月理事会の議事録を公表。「ユーロの為替レートを含め、入ってくる情報を注意深く検証し、必要に応じて適切な行動を取る」と表明。「パンデミックの基調的な動向、英国の欧州連合(EU)離脱を巡る交渉の推移、米大統領選の結果、ユーロ圏全体および加盟各国の財政政策を巡る決定を慎重に監視する必要がある」などと慎重な姿勢を示した。

13日

独10月ZEW景況感調査は期待指数が56.1と、市場予想(72.0)を下回り前月(77.4)から大幅に低下。英首相報道官が「英国は合意なく欧州連合(EU)単一市場を離れる事をいとわず、その用意ができている」と表明した事もユーロの重しとなった。

20日

EUが初めて発行する170億ユーロのソーシャルボンド(社会的な課題解決に資するプロジェクト・事業の資金調達を目的とした債券)に2330億ユーロあまりの需要が集まった。これを受けてユーロが上昇した。

23日

独10月製造業PMI・速報値は58.0と予想(55.0)を上回った一方、同サービス業PMI・速報値は48.9と予想(49.4)を下回った。

ユーロ圏10月製造業PMI・速報値は54.4、同サービス業PMI・速報値は46.2(予想:53.0、47.0)であった。新型コロナウイルスの感染拡大でサービス業の景況感が悪化した一方、製造業は堅調を維持した。

26日

独10月Ifo企業景況感指数は92.7と市場予想(93.0)に届かず、前回(93.2)から低下した。内訳の期待指数も95.0となり、予想(96.5)および前回(97.4)を下回った。

28日

ドイツ政府は、新型コロナ感染拡大を食い止めるために11月2日から1カ月間にわたり、レストラン、バー、コンサートホール、劇場などを閉鎖する部分的な行動制限を実施すると正式に発表。フランス政府もその後、全土を対象に30日から移動を制限する都市封鎖(ロックダウン)を導入すると発表した。

29日

ECBは大方の予想通りに主要政策金利(0.00%)や中銀預金金利(-0.50%)の据え置きを発表。新型コロナ対応の「パンデミック緊急購入プログラム(PEPP)」の規模(1.35兆ユーロ)や期間(2021年6月まで)も据え置いた。

ラガルド総裁は「我々は新型コロナウイルスのパンデミックと感染拡大、および感染拡大抑制が経済に及ぼす影響の重大性を認識しており、次回理事会で政策措置を調整する必要があるとの見解で一致した」と述べて12月の追加緩和を強く示唆した。

30日

ユーロ圏7-9月期域内総生産(GDP)は前期比+12.7%増と過去最高の成長率となり、市場予想(+9.6%)も大幅に上回った。フランス、イタリア、スペインのGDPが軒並み2桁台の伸びとなり、ドイツも+8.2%と堅調だった。なお、ユーロ圏7-9月期消費者物価指数(HICP)・速報値は前年比-0.3%と予想通りであった。

10月の各市場

10月のユーロ/円ポジション動向

11月のユーロ圏注目イベント

ユーロ/円 11月の見通し

11月のユーロ/円相場もカギを握るのは米大統領選挙であろう。

トランプ氏、バイデン氏のいずれが勝っても(規模に多少の差はあるが)早い段階で追加の経済対策が決まる公算が大きいと見ており、不透明感の後退によるリスク選好の動きが期待できる。民主党のバイデン氏が大統領選で勝利するとともに、議会選挙で上下両院を民主党が制すれば政策遂行がさらに容易となるためリスク選好の動きが最も強くなると予想される。

反対に、最大のリスクシナリオはどちらも敗北を認めないほどの接戦となり、結果判明が遅れるケースだろう。2000年の大統領選挙では最高裁まで争われ、ブッシュ氏がゴア氏に勝利した事が確定するのに1カ月ほどを要した。今回も、同様の事態となり新型コロナ対応の追加経済対策が年内に合意できない可能性が高まれば、市場の混乱は免れないと見られリスク回避のユーロ売り・円買いが加速する可能性もあろう。

金融市場において、これら両方のケースに備えたポジションを持つ事はまず不可能だ。このためユーロ/円も、事実を確認してから動きが強まる公算が大きい。11月の想定レンジは広めに取っておきたい。