株式会社外為どっとコムの完全子会社である株式会社外為どっとコム総合研究所(以下、「外為どっとコム総研」、本社:東京都港区、代表取締役社長:竹内 淳)は、個人投資家の外為投資に役立つ外国為替情報の調査・研究を行なっており、FX投資家の実態を調査しましたので、お知らせします。

介入警戒でJPY(円)買い超過へ 日銀は17年ぶり利上げ

一般社団法人金融先物取引業協会 FX投資家動向まとめ

取引金額は約16%増加

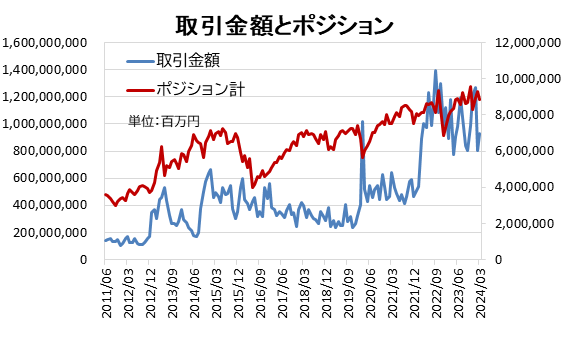

金融先物取引業協会が4月12日に公表した資料によると、2024年3月の店頭FXにおける取引金額は929兆円と、2月から15.9%増加した。USD/JPY(米ドル/円)の取引額が前月比19.1%増加したことが寄与した。一方で、月末時点の未決済ポジション合計は5.1%減少した。また、USD/JPY(米ドル/円)はUSD(米ドル)買い・JPY(円)売りポジションから、USD(米ドル)売り・JPY(円)買いへポジショニングが転じたことが目を引いた。

取引金額上位の5通貨ペアは、USD/JPY(米ドル/円)・GBP/JPY(ポンド/円)・EUR/JPY(ユーロ/円)・AUD/JPY(豪ドル/円)・EUR/USD(ユーロ/米ドル)の順だった。

図1.取引金額とポジション計

(出所)金融先物取引業協会の「店頭FX月次速報」をもとに、当社が作成。

左軸-取引金額、右軸-ポジション計

グラフ中のデータ単位は百万円

株式会社外為どっとコムFX投資家動向2024年3月

収益積み上げも、高値警戒で次第に手詰まり

FX口座数が57万件を超える株式会社外為どっとコム協力の下、2024年3月のFX投資家動向を調査した。

【調査概要】

調査対象:株式会社外為どっとコムのFXサービス「外貨ネクストネオ」利用者(約57万口座)

調査機関:株式会社外為どっとコム総合研究所

調査対象:調査期間中にFXサービス「外貨ネクストネオ」の新規口座開設およびFX取引をした顧客

調査期間:2024年3月1日7:00 ~ 2024年3月30日6:00

調査方法:対象期間中の取引データより抽出

(特定の個人を識別できないよう個人情報を匿名化した上で行っております。)

FX取引における実現損益

FX取引における実現損益でプラスは56.3%、マイナスは43.7%となった。プラスは前月比4.3%ポイント低下したが、3カ月連続でプラスを維持した。USD/JPY(米ドル/円)が146.474~151.968円と値幅を伴って振幅したことで、収益機会に恵まれたと考えられる。ただし、後半は本邦政府による通貨防衛への警戒心から、思うようにポジショニングできず、収益機会を活かしきれなかった個人投資家もいた模様。

図2.取引参加者の損益

通貨ペア別取引者数

通貨ペア別取引者数のトップ10は、USD/JPY(米ドル/円)・AUD/JPY(豪ドル/円)・GBP/JPY(ポンド/円)・EUR/JPY(ユーロ/円)・MXN/JPY(メキシコペソ/円)・EUR/USD(ユーロ/米ドル)・TRY/JPY(トルコリラ/円)・NZD/JPY(NZドル/円)・ZAR/JPY (南アフリカランド/円)・GBP/USD(ポンド/米ドル)の順。

USD/JPY(米ドル/円)の1位は不動と上位に変動はなかったものの、TRY/JPY(トルコリラ/円)が7位へ浮上した一方で、NZD/JPY(NZドル/円)が8位へ後退した。

図3.通貨ペア別取引者数

平均取引数量

FX投資家の1注文あたりの平均取引数量は4.2万通貨(42Lot)と前月から横ばいで、直近4カ月は変わっていない。

USD/JPY(米ドル/円)は、1Lotあたり6,200円の必要保証金(4/15時点、法人口座除く)がかかるため、1注文あたりの必要保証金額は約26万400円となる。MXN/JPY(メキシコペソ/円)は、1Lotあたり400円の必要保証金(4/15時点、法人口座除く)がかかるため、1注文あたりの必要保証金額は1万6,800円となる。

※現在の取引保証金額はコチラで参照いただけます。

図4.平均取引数量

口座の開設期間

取引をしたFX投資家の口座開設後の期間は、平均111カ月(9年3カ月)へ伸び、直近。直近1年では最長となった。

図5.口座開設期間

FX投資の年齢分布

FX投資家の年代別では40代が31.5%と最多で、次に50代、30代、60代と続いた。40代と50代が半数を占める状態は変わっていない。

図6.取引参加者の年齢構成

FX口座開設者動向

新規にFX口座を開設した投資家は、30代が29.0%、40代が26.3%で、この2つの年代が半数を占めた。以下、20代が17.8%、50代が17.6%となった。20代と50代の差はほとんどなかった。

図7.口座開設者の年齢構成

まとめ

2024年3月の為替市場も、主要国の金融政策を巡る動きがメイン・ドライバーとなった。本邦の賃上げ率が5%超と33年ぶりの高水準となる見通しから、日銀の金融正常化への意識が高まり、JPY(円)高が先行したものの、米国のインフレのしつこさが警戒されてUSD(米ドル)主導でJPY(円)が売り直された。さらには、日銀はマイナス金利解除とイールドカーブ・コントロール(YCC)撤廃を決めたが、緩和的な金融環境は続くとしたため、材料出尽くし感が広がり、USD/JPY(米ドル/円)は1990年7月以来およそ34年ぶりの151円後半までUSD(米ドル)高・JPY(円)安が進んだ。ただし、151円台では日本政府要人から円安けん制が相次いだため、JPY(円)安は次第に小康状態となった。

こうした流れに個人投資家は、前半はJPY(円)買いポジションを利食いながらJPY(円)売りポジションを構築し、後半はJPY(円)売りポジションを利食いながらJPY(円)買いポジションを構築するなど、相場の流れに機敏に反応して収益を積み上げた様子がうかがえる。もっとも、介入への期待からポジショニングはJPY(円)買いへ偏りが生じており、JPY(円)相場のさらなる下落で、これらのJPY(円)買いポジションが解消を余儀なくされる危険はある。

※過去の調査結果は、マネ育ch( https://www.gaitame.com/media/ )よりご参照ください。

「投資家調査」カテゴリー

https://www.gaitame.com/media/archive/category/FX%E6%8A%95%E8%B3%87%E5%AE%B6%E8%AA%BF%E6%9F%BB

当社の最大の役割は、お客様にとって信頼に足るパートナーとして貢献すべく、価値ある情報を提供することです。外国為替のプロフェショナルという自負のもと、個人投資家の皆様が外国為替取引を行う際の一助となれるよう、さまざまな活動に取り組んでまいります。

本サイトに掲載する情報には充分に注意を払っていますが、その内容について保証するものではありません。また本サービスは、投資判断の参考となる情報の提供を目的としたものであって、投資勧誘を目的として提供するものではありません。投資方針や時期選択等の最終決定はご自身で判断されますようお願いいたします。なお、本サービスの閲覧によって生じたいかなる損害につきましても、株式会社外為どっとコムは一切の責任を負いかねますことをご了承ください。