【外為総研 House View】

執筆・監修:株式会社外為どっとコム総合研究所 調査部長 神田卓也

目次

▼ドル/円

・ドル/円の基調と予想レンジ

・ドル/円 8月の推移

・8月の各市場

・8月のドル/円ポジション動向

・9月の日・米注目イベント

・ドル/円 9月の見通し

ドル/円

ドル/円の基調と予想レンジ

ドル/円 8月の推移

8月のドル/円相場は141.516~147.366円のレンジで推移し、月間の終値ベースでは約2.3%上昇した(ドル高・円安)。大手格付け会社フィッチによる米国の格下げや米7月非農業部門雇用者数の鈍化で序盤はドル売りが先行した。しかし、7日の141.52円前後を安値に切り返すと14日には6月に付けた従来の年初来高値(145.07円前後)を更新。この間、米7月消費者物価指数(CPI)が予想を下回ったにもかかわらず米長期金利が上昇したことでドルを買い戻す動きが強まった。

その後、16日には米連邦公開市場委員会(FOMC)議事録で追加利上げに言及したことで146円台へと上伸。23日には144円台半ばへと小緩む場面もあったが、パウエル米連邦準備制度理事会(FRB)議長のジャクソンホール講演を受けて146円台を回復した。さらに、29日には147.37円前後まで上値を伸ばして年初来高値を更新したが、月末にかけて米国の労働関連指標の軟化を受けて上値の重い展開となり145.53円前後で8月の取引を終えた。

出所:外為どっとコム「外貨ネクストネオ」

2日

大手格付け会社フィッチ・レーティングスは米国の外貨建て長期債格付けを最高位の「AAA」から「AA+」に引き下げたと発表。フィッチは債務上限問題で顕在化した「ガバナンスの低下」を格下げの理由に挙げた。これを受けてドルは売りが先行したが、米7月ADP全国雇用者数が32.4万人増と市場予想(19.0万人増)を大幅に上回ると上昇に転じた。

4日

米7月雇用統計は非農業部門雇用者数が18.7万人増と市場予想(20.0万人増)に届かなかった。一方、失業率は3.5%と予想(3.6%)を下回って前月(3.6%)から低下した。平均時給は前月比+0.4%、前年比+4.4%と予想(+0.3%、+4.2%)を上回った。

アトランタ連銀のボスティック総裁は「経済はかなり秩序だった形で減速すると想定している。雇用者数18.7万人増という数字はこうしたペースが継続している格好だ」とした上で「私はこうした状況が短期間で終わるとは見込んでいない」と述べた。

10日

米7月CPIは前年比+3.2%と前月(+3.0%)の伸びを上回ったが、予想(+3.3%)を下回った。変動の大きい食品とエネルギーを除いたコアCPIは前年比+4.7%で予想通りに前月(+4.8%)から小幅に鈍化した。デイリー米サンフランシスコ連銀総裁は「CPIデータは予想通りで、朗報」としながらも「FRBはインフレに関してまだやるべきことがある」と述べた。

15日

鈴木財務相は、円安について「投機筋の動きがあればしかるべき措置をとる」「(介入は)絶対的な数字を防衛するためにやるわけではない」などと発言。その後神田財務官が「行き過ぎた動きに対して適切な対応を取る」などと述べたことも伝わったが、円買い介入が差し迫っていることを示す発言ではないと受け止められたため円相場の反応は小さかった。

米7月小売売上高は前月比+0.7%と予想(+0.4%)を上回り、自動車を除いた売上高も前月比+1.0%と予想(+0.4%)を大幅に上回った。

16日

FOMCは7月会合の議事録で「インフレに著しい上振れリスクがあり、金融政策の追加引き締めが必要になり得るとの認識を大半の参加者は引き続き示した」として追加利上げの可能性に言及。一方で「幾人かの参加者は政策を不用意に引き締め過ぎるリスクと、引き締めが不十分な場合のコストとの間でバランスを取ることが重要だとの見解を示した」とした。また、「経済が年末に向けて穏やかな景気後退(リセッション)に入るとはもはや判断していない」とする見解も示された。

25日

パウエルFRB議長はジャクソンホール会議で今後の金融政策について「追加利上げの是非は慎重に進めていく」としながらも「必要なら追加利上げの準備がある」、「インフレが目標に向かって持続的に低下していると確信できるまで政策を景気抑制的な水準で維持する」などと発言。なお、市場が注目していた中立金利に関しては「確実に(水準)特定することは出来ない」と述べるにとどめ、具体的な言及は避けた。

29日

米7月JOLT求人件数は882.7万件と市場予想(950.0万件)を大幅に下回り2021年3月以来の低水準となった。米労働市場のひっ迫状態が緩和したとの見方から年内の追加利上げが後退するとドル売りに傾いた。同時に発表された米8月消費者信頼感指数も106.1と市場予想(116.0)を下回った。

30日

米8月ADP全国雇用者数は前月比17.7万人増と予想(19.5万人増)を下回った。その後に発表された米4-6月期国内総生産(GDP)・改定値は前期比年率+2.1%と速報値の+2.4%から下方修正された(予想+2.4%)。個人消費は速報値から僅かに上方修正されたが、設備投資が下方修正されたことがGDPの伸び率縮小につながった。

8月の各市場

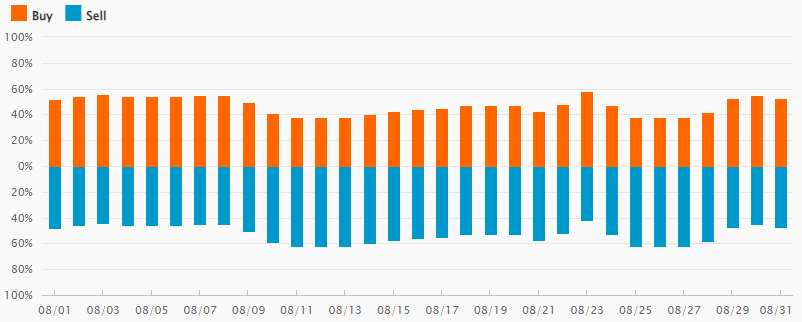

8月のドル/円ポジション動向

【情報提供:外為どっとコム】

- ※ データの更新は、NYC時に行われます(前営業日のデータが追加)。また、過去180日間のデータが表示されます。

- ※ 外為どっとコムのFX口座「外貨ネクストネオ」でお取引をされているお客様のポジション保持情報の比率を表しています。

- ※ 尚、このポジション比率情報は情報提供を目的としており、投資の最終判断は投資家自身でなさるようお願い致します。

9月の日・米注目イベント

ドル/円 9月の見通し

9月のドル/円相場において最大の注目イベントは19-20日の米連邦公開市場委員会(FOMC)であろう。パウエル米連邦準備制度理事会(FRB)議長は8月25日にジャクソンホールで行った講演で「追加利上げの是非は慎重に進めていく」「必要なら追加利上げの準備がある」として旗色を鮮明にしなかった。

もっとも、市場の25bp(0.25%ポイント)利上げの織り込みが10%程度にとどまっていることもあって、FOMCがサプライズ利上げに踏み切る可能性は低そうだ。ただ、今回のFOMCでは6月に示した経済・金利見通しが改定される点には注意が必要だろう。特に政策金利見通し、いわゆるドットチャートには大きな関心が集まりそうだ。

6月時点の見通しの中央値は年内に政策金利を5.625%まで引き上げたあと、2024年末に向けて4.625%へと緩やかに利下げを行うという内容であった。足元で米経済のソフトランディング(軟着陸)期待が高まっていることを踏まえると、ピーク金利の引き上げはともかく、利下げ見通しの上方修正が行われる可能性は低くなさそうだ。加えて、FRBが推定する中立金利と捉えられている「長期間」の政策金利見通しが従来の2.50%から引き上げられるようなら、ドルを一段と押し上げることになろう。

他方、日銀は9月21-22日の会合で金融政策の現状維持を決めるとの見方が多い。主要国で唯一のマイナス金利通貨である円を売って高金利のドルを買う「円キャリートレード」は9月も続くと見ておきたい。

(予想レンジ:142.000~149.000円)

株式会社外為どっとコム総合研究所 シニア為替アナリスト

株式会社外為どっとコム総合研究所 シニア為替アナリスト神田 卓也(かんだ・たくや)

1991年9月、4年半の証券会社勤務を経て株式会社メイタン・トラディションに入社。 為替(ドル/円スポットデスク)を皮切りに、資金(デポジット)、金利デリバティブ等、各種金融商品の国際取引仲介業務を担当。 その後、2009年7月に外為どっとコム総合研究所の創業に参画し、為替相場・市場の調査に携わる。2011年12月より現職。 現在、個人FX投資家に向けた為替情報の配信を主業務とする傍ら、相場動向などについて、経済番組専門放送局の日経CNBC「朝エクスプレス」や、ストックボイスTV「東京マーケットワイド」、ニッポン放送「飯田浩司のOK! Cozy up!」などレギュラー出演。マスメディアからの取材多数。WEB・新聞・雑誌等にコメントを発信。

本サイトに掲載する情報には充分に注意を払っていますが、その内容について保証するものではありません。また本サービスは、投資判断の参考となる情報の提供を目的としたものであって、投資勧誘を目的として提供するものではありません。投資方針や時期選択等の最終決定はご自身で判断されますようお願いいたします。なお、本サービスの閲覧によって生じたいかなる損害につきましても、株式会社外為どっとコムは一切の責任を負いかねますことをご了承ください。