こんにちは、戸田です。

本シリーズでは、オーストラリアのマクロ経済政策などをもとに、豪ドルの現状や相場見通しについてお伝えしていきます。通貨売買の参考にして頂ければ幸いです。

第32回目は「2023年の豪ドル相場見通しと3つの注目材料」です。

目次

1.豪ドル相場の定点観測

2.2023年は豪ドル金利と他通貨の金利差に注目

3.2023年の中国経済は悲観論に反して大きく成長する見込み

4.FRBの政策転換が見えてきたら豪ドルは買いやすくなる

1.豪ドル相場の定点観測

まずは現在の豪ドル相場について状況を確認します。

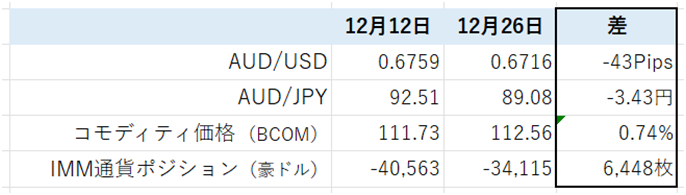

出所:外為どっとコム、Investing.com

AUD/USDは2週間で43Pips下落し、1AUD=0.6716USDとなりました。米11月CPIが予想比下振れた局面で米ドル売りとなり一時0.6894レベルを記録しましたが、その後は来年のリセッション(不景気)を織り込むかたちで米国株式市場が崩れると、リスク資産と相関の強い豪ドルは上値重く推移しました。

AUD/JPYは2週間で3.43円下落し、1AUD=89.08JPYとなっています。やや方向感にかける動きが続いていたのですが、20日の日銀金融政策決定会合にて10年債利回りの誘導目標が±0.25%引き上げられ「±0.50%」に設定されると、日本10年債利回りが急騰、円の買戻しが優勢となり、豪ドル/円も一時87.05円レベルまで円買いが進みました。その後は現在の89円台まで緩やかに反発しています。

資源価格の総合的な価値を示すBCOMは+0.74%でした。冬場に入り、電力消費量が増加するとの見込みからか、ようやく資源価格が下げ止まってきた印象です。 ※基本的に資源高は豪ドル高、資源安は豪ドル安の要因です。

なおIMM通貨先物における投機筋の豪ドルポジションはネットで6,448枚増加し、ネットショートが▲34,115枚となりました。直近では10月末をピークにだんだんとネットショートは縮小しており、ショート勢の損切りが進み、ポジションが軽くなってきている状況(投資余力がある)です。

2.2023年は豪ドル金利と他通貨の金利差に注目

さて、今年の為替相場を振り返ってみますと、各国のインフレ圧力とそれに応じた金融政策に注目の集まる相場でした。特に基軸通貨である米ドルの利上げと量的緩和の縮小が先行したことで、諸通貨は軒並み売られる相場となりました。

オーストラリアに目を向けると川上(資源輸出国)ゆえに、インフレ圧力が川下(資源輸入国)ほど高くなく、結果として利上げ幅も他の先進国対比で緩やかなものとなりました。経済そのものは歴史的に最も良い水準に達していますが、それでも豪ドルが売られてしまった背景にはやはり米国の引締め的な金融政策が意識されたところが大きかったように思います。

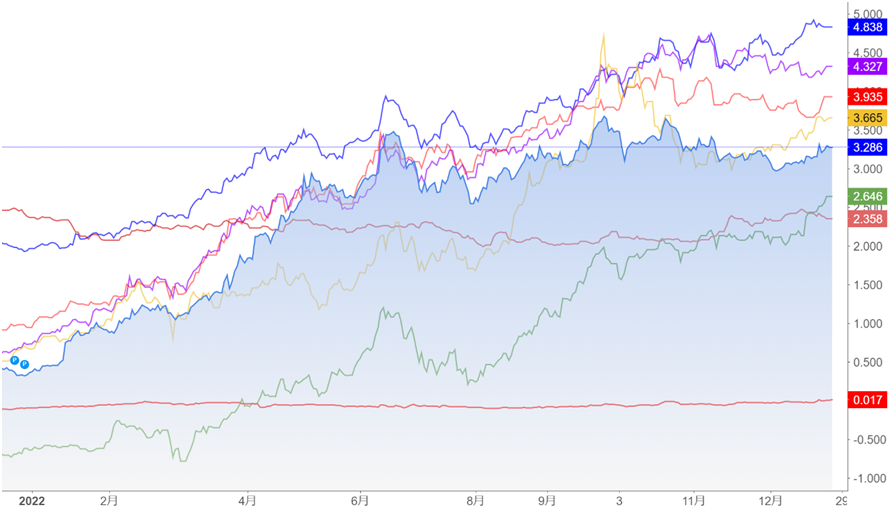

現在、オーストラリアと他国の2年債利回りを比較してみると、英国や、ユーロ(ドイツ)との金利差が拮抗しており、逆転する可能性が少なくなさそうであることが見て取れます。

各国2年債利回りの比較

上から順に、青:NZ、紫:米国、オレンジ:カナダ、黄:英国、青エリア:オーストラリア、緑:ドイツ、薄い赤:中国、赤:日本 出所:Investing.com

インターバンクにおける取引量で、英ポンドは世界3位、ユーロは世界2位の通貨ですからこれら通貨との金利差が逆転する場合には豪ドルの価値に大きな影響を与えることになります。

次回の会合において英国とユーロがさらに0.50%ずつの利上げ実施し、オーストラリアが0.25%の利上げに留まるのであれば、次第に英国との金利差は拡大し、ユーロ圏の金利に抜かれるシナリオもあり得ます。したがってまずはオーストラリアのインフレと、利上げ幅を注目してみていくことが重要となります。

3.2023年の中国経済は悲観論に反して大きく成長する見込み

もう1つの注目点はオーストラリアと関係の深い中国経済です。

現在ゼロコロナ政策を転換した中国においては感染者数が急増しており、中国悲観論が目立っています。ですが基本的にウィズコロナ以降は中国経済にとってプラスであり、且つ来年はさらに大きな財政政策を実施しますので、おそらくはIMFが予想する年率+4.4%の経済成長を超えてきます。

また2022年は恒大集団などのディベロッパー大手の債務不履行も大きな話題となりましたが、これについても株価の暴落と言う形ですでにマーケットに反映されています。また業界の着地としては、国有ファンドや国有企業が不動産業界を支える構造となりましたので、中長期的には成長力が鈍化しネガティブかも知れませんが、資金面では豊富であり、2023年に限って言えばリバウンドを期待できる状況です。

したがいまして中国経済に関する過度な悲観論は状況を見誤る可能性が高いと思います。

中国経済に関しては先週の寄稿でも解説していますので、詳しく知りたい方は以下のリンクより記事をご覧ください。

4.FRBの政策転換が見えてきたら豪ドルは買いやすくなる

本日はせっかくですので少し長い軸で豪ドルについて考えてみようと思います。こちらのAUD/USD週足チャートをご覧ください。

AUD/USD週足チャート/出所:Investing.com

黄色の丸で囲った箇所が直近3年間における豪ドル高のピークです。この時期に米国の利上げが意識され始めて為替が米ドル高へと傾き始めました。そして、それ以降は上値が重く推移しているのが豪ドルの現状といえます。豪ドルは諸通貨ですので、基軸通貨米ドルの動きに大きく左右される運命にあったと振り返ることができます。

ではこの波がいつ転換するのか?ここは市場の大きな注目点です。

もともと米国の金融引締め期待でドル買いになった相場ですから、米国の利上げが停止する、または利下げが織り込まれ始めることが「ゲームチェンジ」のきっかけになるとみています。

現状、FRB(米国の中央銀行)は利下げを議論する状況にはまったくありませんので、いましばらくは上値が重いと見ておいた方が無難でしょう。また米国やユーロ圏の景気後退を織り込む形で米国株式市場(特にNASDAQをイメージ)にさらに一段の下押しがあるかもしれません。その場合には関連性の強い豪ドルはやはり売られやすく、いまは買いから攻めるのは得策ではありません。

来年の下期に、米ドルの利下げが意識されるような状況になれば、そこから経済の強い豪ドルは積極的に買われやすくなると見ています。

AUD/JPYについては、目先は弱そうな形状をしていますが、長い軸でみれば上昇トレンドは続いています。

AUD/JPY週足チャート/出所:Investing.com

円金利がゼロであることを考慮すれば、やはりAUD/JPYを買い持ちで攻めたいプレイヤーが多く、下がったところである程度の買いが沸いてくると見ておくのが無難でしょう。豪ドル金利の絶対水準は米ドルと比べて低いとはいえ、経済もよく、金利水準も日本より高いですから一定の金利狙いのトレードは入ってきて、底堅くなるはずです。したがって基本線は上を見てトレードに臨むべきと考えています。

ただし、米国やユーロ圏の景気後退の影響が長引き、連鎖的な大きめの倒産へと波及する場合には、豪ドル/円はリスク回避的に売られる可能性がありますので、そうなった場合には早めに手じまいをしなければなりません。

来年のドル円、クロス円は、金利メリットと、景気後退によるリスクオフとの綱引きになると想定しています。難しい相場になると思いますが、経済の環境を見極めて、リスクを取るべき時は取る、リスクを避けるべき時は避ける、世界情勢や投資家心理をよくみてマーケットと対峙すべきと考えています。

本年の寄稿は以上となります。

引き続き、みなさんのお役に立てるよう努めてまいりますので、応援のほどよろしくお願いいたします。

<参考文献>

文中に記載しています。

<最新著書のご紹介>

不安定な金融情勢の今、資産を増やす・守るために投資すべき金融商品、銘柄、通貨とは?

元・在中国 金融アナリストがチャイナ&世界情勢から読み解く

https://www.fusosha.co.jp/books/detail/9784594092191

【インタビュー記事】

戸田裕大氏レポート

株式会社トレジャリー・パートナーズ 代表取締役

戸田裕大 (とだ・ゆうだい)氏

株式会社トレジャリー・パートナーズ 代表取締役

戸田裕大 (とだ・ゆうだい)氏代表を務めるトレジャリー・パートナーズでは専門家の知見と、テクノロジーを活用して金融マーケットの見通しを提供。その相場観を頼る企業や投資家も多い。 三井住友銀行では10年間外国為替業務を担当する中で、ボードディーラーとして数十億ドル/日の取引を執行すると共に、日本と中国にて計750社の為替リスク管理に対する支援を実施。著書に『米中金融戦争─香港情勢と通貨覇権争いの行方』(扶桑社/ 2020 年)『ウクライナ侵攻後の世界経済─インフレと金融マーケットの行方』(扶桑社/ 2022年)。

本サイトに掲載する情報には充分に注意を払っていますが、その内容について保証するものではありません。また本サービスは、投資判断の参考となる情報の提供を目的としたものであって、投資勧誘を目的として提供するものではありません。投資方針や時期選択等の最終決定はご自身で判断されますようお願いいたします。なお、本サービスの閲覧によって生じたいかなる損害につきましても、株式会社外為どっとコムは一切の責任を負いかねますことをご了承ください。