▼USD/JPY(米ドル/円) 米経済指標の予想下回りやトランプ次期大統領の関税発表、日銀総裁の利上げ示唆発言によって大幅下落。短期と中期移動平均線をデッドクロスし売りサイン点灯。予想レンジは143.663〜155.745

▼EUR/USD(ユーロ/米ドル) 米経済指標の予想下回りや米金利低下でユーロ/米ドルは反発。買いサイン点灯。予想レンジは1.0380〜1.0772

▼EUR/JPY(ユーロ/円) 3本の移動平均線は交錯しておりレンジ相場継続を予想。予想レンジは153.264〜163.360

▼AUD/JPY(豪ドル/円) 3本の移動平均線をデッドクロス。売りサイン点灯。予想レンジは93.687〜101.421

▼GBP/JPY(ポンド/円) 3本の移動平均線をデッドクロス。売りサイン点灯。予想レンジは184.735〜196.471

▼ZAR/JPY(南アフリカランド/円) 短期と中期移動平均線をデッドクロス。売りサイン点灯。予想レンジは7.997〜8.563

▼TRY/JPY(トルコリラ/円) 3本の移動平均線は横ばいを示唆。予想レンジは4.063〜4.557

▼MXN/JPY(メキシコペソ/円) 3本の移動平均線は下降トレンド継続を示唆。予想レンジは6.762〜7.928

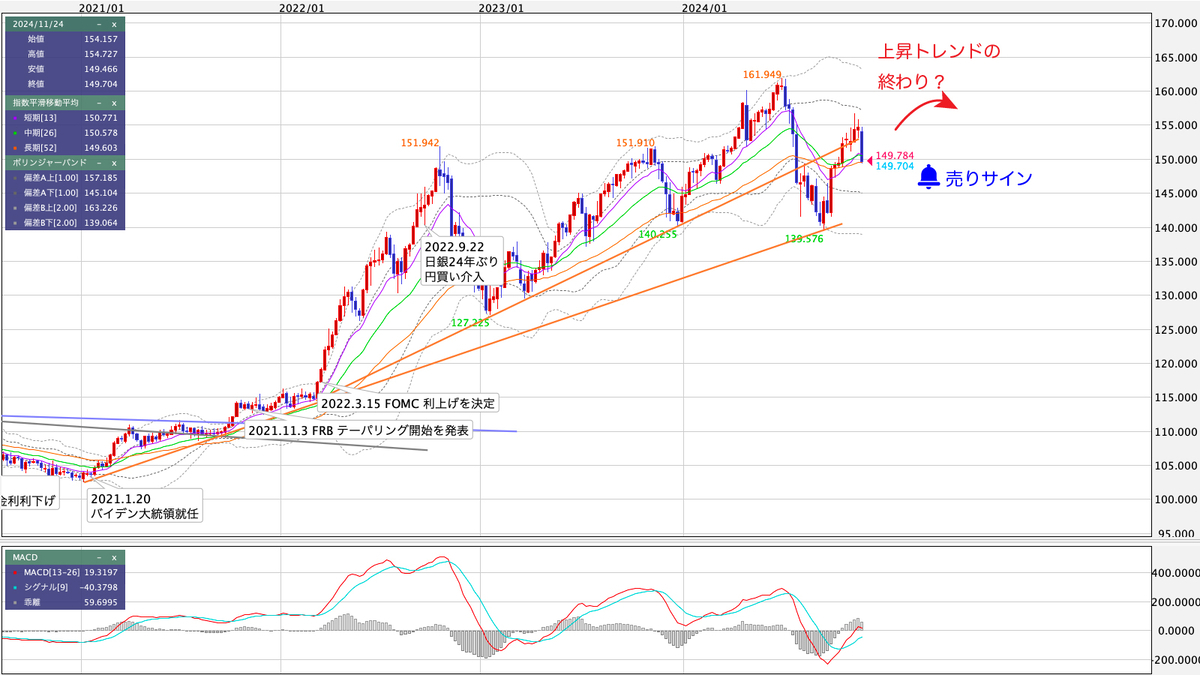

USD/JPY(米ドル/円)

USD/JPY(米ドル/円) 週足の見通し:米経済指標の予想下回りやトランプ次期大統領の関税発表、日銀総裁の利上げ示唆発言によって大幅下落。短期と中期移動平均線をデッドクロスし売りサイン点灯。予想レンジは143.663〜155.745

・2021年1月より上昇トレンド開始。2022年3月米FOMCにて米国政策金利利上げ決定でドル高トレンド加速

・2022年9月22日 日銀24年ぶり円買い介入

・先週のUSD/JPY(米ドル/円)週足:日銀の利上げ示唆発言によって大幅下落

・週足終値の26週移動標準偏差σ(26):6.041円、6041pips

・変動係数(平均値に対する標準偏差の割合):4%

・今週の予想レンジ(終値±σ(26)):143.663〜155.745

USD/JPY(米ドル/円) 日足の見通し:3本の移動平均線をデッドクロス。売りサイン点灯

・先週のUSD/JPY(米ドル/円)日足:3本の移動平均線をデッドクロス。売りサイン点灯

・今週の予想:売りサイン点灯も上昇を予想

USD/JPY(米ドル/円) サマリー:エントリーポイントとエグジットポイント

・米経済指標の予想下回りやトランプ次期大統領の関税発表、日銀総裁の利上げ示唆発言によって大幅下落。短期と中期移動平均線をデッドクロスし売りサイン点灯。予想レンジは143.663〜155.745

・変動係数(平均値に対する標準偏差の割合):4%

メインシナリオ(日足チャートでの分析)

・エントリーポイント:−2σラインを再度上抜けるタイミングで買いエントリー

・エグジットポイント:−1σラインとのゴールデンクロス

リスクシナリオ(日足チャートでの分析)

・撤退ポイント:−3σラインとのデッドクロス

EUR/USD(ユーロ/米ドル)

EUR/USD(ユーロ/米ドル) 週足の見通し:米経済指標の予想下回りや米金利低下でユーロ/米ドルは反発。買いサイン点灯。予想レンジは1.0380〜1.0772

・世界の外国為替市場で取引量世界2位のユーロ。ドイツの経済指標で相場が変動。周辺国である中東・東欧・アフリカで有事が起こった際には売りが出る傾向がある

・2021年半ばよりドル高ユーロ安トレンドだったが2022年9月より反発

・先週のEUR/USD(ユーロ/米ドル)週足:米経済指標の予想下回りや米金利低下でユーロ/米ドルは反発。買いサイン点灯

・週足終値の26週移動標準偏差σ(26):0.01962米ドル、1962.pips

・変動係数(σ(26)/平均値):1.8%

・今週の予想レンジ(終値±σ(26)):1.03795〜1.07719

EUR/USD(ユーロ/米ドル) 日足の見通し:−1σラインをゴールデンクロス。買いサイン点灯

・先週のEUR/USD(ユーロ/米ドル)日足:−1σラインをゴールデンクロス。買いサイン点灯

・今週の予想:買いサイン点灯も下落を予想

EUR/USD(ユーロ/米ドル) サマリー:エントリーポイントとエグジットポイント

・米経済指標の予想下回りや米金利低下でユーロ/米ドルは反発。買いサイン点灯。予想レンジは1.038〜1.077

・変動係数(σ(26)/平均値):1.8%

メインシナリオ(日足チャートでの分析)

・エントリーポイント:−1σラインを再度下抜けるタイミングで売りエントリー

・エグジットポイント:−2σラインとのデッドクロス

リスクシナリオ(日足チャートでの分析)

・撤退ポイント:短期移動平均線とのゴールデンクロス

EUR/JPY(ユーロ/円)

EUR/JPY(ユーロ/円) 週足の見通し:3本の移動平均線は交錯しておりレンジ相場継続を予想。予想レンジは153.264〜163.360

・取引量世界2位のユーロ、3位の日本円による通貨ペア。EURUSDとUSDJPYのそれぞれの通貨ペアのトレンドの把握が大切

・コロナ禍対応の金融緩和政策の出口が模索されつつあり、3本の移動平均線は上昇トレンドの兆しを示す

・先週のEUR/JPY(ユーロ/円)週足:3本の移動平均線は交錯しておりレンジ相場継続を予想

・週足終値の26週移動標準偏差σ(26):5.048円、5048pips

・変動係数(σ(26)/平均値):3.07%

・今週の予想レンジ(終値±σ(26)):153.264〜163.360

EUR/JPY(ユーロ/円) 日足の見通し:−2σラインをデッドクロス。売りサイン点灯

・先週のEUR/JPY(ユーロ/円)日足:−2σラインをデッドクロス。売りサイン点灯

・今週の予想:下落

EUR/JPY(ユーロ/円) サマリー:エントリーポイントとエグジットポイント

・3本の移動平均線は交錯しておりレンジ相場継続を予想。予想レンジは153.264〜163.360

・変動係数(σ(26)/平均値):3.07%

メインシナリオ(日足チャートでの分析)

・エントリーポイント:−2σラインを再度下抜けるタイミングで売りエントリー

・エグジットポイント:−3σラインとのデッドクロス

リスクシナリオ(日足チャートでの分析)

・撤退ポイント:−1σラインとのゴールデンクロス

AUD/JPY(豪ドル/円)

AUD/JPY(豪ドル/円) 週足の見通し:3本の移動平均線をデッドクロス。売りサイン点灯。予想レンジは93.687〜101.421

・オーストラリアは世界有数の資源国。輸出品目は1位から鉄鉱石、石炭、天然ガス。輸出相手は1位から中国、日本、韓国

・そのため、中国の鉱工業生産指数や小売売上高にも注目

・先週のAUD/JPY(豪ドル/円)週足:3本の移動平均線をデッドクロス。売りサイン点灯

・週足終値の26週移動標準偏差σ(26):3.867円、3867pips

・変動係数(σ(26)/平均値):3.84%

・今週の予想レンジ(終値±σ(26)):93.687〜101.421

AUD/JPY(豪ドル/円) 日足の見通し:−2σラインをデッドクロス。売りサイン点灯

・先週のAUD/JPY(豪ドル/円)日足:−2σラインをデッドクロス。売りサイン点灯

・今週の予想:下落

AUD/JPY(豪ドル/円) サマリー:エントリーポイントとエグジットポイント

・3本の移動平均線をデッドクロス。売りサイン点灯。予想レンジは93.687〜101.421

・変動係数(σ(26)/平均値):3.84%

メインシナリオ(日足チャートでの分析)

・エントリーポイント:−2σラインを再度下抜けるタイミングで売りエントリー

・エグジットポイント:−3σラインとのデッドクロス

リスクシナリオ(日足チャートでの分析)

・撤退ポイント:−1σラインとのゴールデンクロス

GBP/JPY(ポンド/円)

GBP/JPY(ポンド/円) 週足の見通し:3本の移動平均線をデッドクロス。売りサイン点灯。予想レンジは184.735〜196.471

・イギリスの通貨であるポンドは第二次世界大戦前は基軸通貨として流通しており、現在も世界第4位の取引量のメジャー通貨。

・ドルやユーロに比べれば取引量が少ないため投機の対象になりやすくボラティリティ(変動幅)が大きいという特徴を持つ。

・先週のGBP/JPY(ポンド/円)週足:3本の移動平均線をデッドクロス。売りサイン点灯

・週足終値の26週移動標準偏差σ(26):5.868円、5868pips

・変動係数(σ(26)/平均値):3.01%

・今週の予想レンジ(終値±σ(26)):184.735〜196.471

GBP/JPY(ポンド/円) 日足の見通し:−2σラインをデッドクロス。売りサイン点灯

・先週のGBP/JPY(ポンド/円)日足:−2σラインをデッドクロス。売りサイン点灯

・今週の予想:下落

GBP/JPY(ポンド/円) サマリー:エントリーポイントとエグジットポイント

・3本の移動平均線をデッドクロス。売りサイン点灯。予想レンジは184.735〜196.471

・変動係数(σ(26)/平均値):3.01%

メインシナリオ(日足チャートでの分析)

・エントリーポイント:−2σラインを再度下抜けるタイミングで売りエントリー

・エグジットポイント:−3σラインとのデッドクロス

リスクシナリオ(日足チャートでの分析)

・撤退ポイント:−1σラインとのゴールデンクロス

ZAR/JPY(南アフリカランド/円)

ZAR/JPY(南アフリカランド/円) 週足の見通し:短期と中期移動平均線をデッドクロス。売りサイン点灯。予想レンジは7.997〜8.563

・南アフリカ共和国は金やプラチナ、ダイヤモンドが算出する資源国。南アフリカ中銀は消費者物価指数を調整するために高い政策金利を設定。

・2020年3月15日の米国政策金利利下げ時点から上昇トレンド

・先週のZAR/JPY(南アフリカランド/円)週足:短期と中期移動平均線をデッドクロス。売りサイン点灯

・週足終値の26週移動標準偏差σ(26):0.283円、283.pips

・変動係数(σ(26)/平均値):3.36%

・今週の予想レンジ(終値±σ(26)):7.997〜8.563

ZAR/JPY(南アフリカランド/円) 日足の見通し:長期移動平均線と−2σラインをデッドクロス。売りサイン点灯

・先週のZAR/JPY(南アフリカランド/円)日足:長期移動平均線と−2σラインをデッドクロス。売りサイン点灯

・今週の予想:下落

ZAR/JPY(南アフリカランド/円) サマリー:エントリーポイントとエグジットポイント

・短期と中期移動平均線をデッドクロス。売りサイン点灯。予想レンジは7.997〜8.563

・変動係数(σ(26)/平均値):3.36%

メインシナリオ(日足チャートでの分析)

・エントリーポイント:−2σラインを再度下抜けるタイミングで売りエントリー

・エグジットポイント:−3σラインとのデッドクロス

リスクシナリオ(日足チャートでの分析)

・撤退ポイント:−1σラインとのゴールデンクロス

TRY/JPY(トルコリラ/円)

TRY/JPY(トルコリラ/円) 週足の見通し:3本の移動平均線は横ばいを示唆。予想レンジは4.063〜4.557

・トルコは若年層の労働者人口が増加中で、長期的な経済成長が期待

・エルドアン大統領はリラ安政策を継続しておりTRY/JPYは長期的な下落トレンド継続中

・先週のTRY/JPY(トルコリラ/円)週足:3本の移動平均線は横ばいを示唆

・週足終値の26週移動標準偏差σ(26):0.247円、247pips

・変動係数(σ(26)/平均値):5.52%

・今週の予想レンジ(終値±σ(26)):4.063〜4.557

TRY/JPY(トルコリラ/円) 日足の見通し:−2σラインをデッドクロス。売りサイン点灯

・先週のTRY/JPY(トルコリラ/円)日足:−2σラインをデッドクロス。売りサイン点灯

・今週の予想:下落

TRY/JPY(トルコリラ/円) サマリー:エントリーポイントとエグジットポイント

・3本の移動平均線は横ばいを示唆。予想レンジは4.063〜4.557

・変動係数(σ(26)/平均値):5.52%

メインシナリオ(日足チャートでの分析)

・エントリーポイント:−2σラインを再度下抜けるタイミングで売りエントリー

・エグジットポイント:−3σラインとのデッドクロス

リスクシナリオ(日足チャートでの分析)

・撤退ポイント:−1σラインとのゴールデンクロス

MXN/JPY(メキシコペソ/円)

MXN/JPY(メキシコペソ/円) 週足の見通し:3本の移動平均線は下降トレンド継続を示唆。予想レンジは6.762〜7.928

・石油や天然ガス、銀などの鉱物資源が産出されるのでメキシコペソは資源国通貨。最大の貿易相手国であるアメリカとの関係が材料に。

・2020年3月15日の米国政策金利利下げ時点から上昇トレンド

・先週のMXN/JPY(メキシコペソ/円)週足:3本の移動平均線は下降トレンド継続を示唆

・週足終値の26週移動標準偏差σ(26):0.583円、583pips

・変動係数(σ(26)/平均値):7.39%

・今週の予想レンジ(終値±σ(26)):6.762〜7.928

MXN/JPY(メキシコペソ/円) 日足の見通し:3本の移動平均線は下降トレンド継続を示唆。−2σラインをデッドクロス。売りサイン点灯

・先週のMXN/JPY(メキシコペソ/円)日足:3本の移動平均線は下降トレンド継続を示唆。−2σラインをデッドクロス。売りサイン点灯

・今週の予想:下落

MXN/JPY(メキシコペソ/円) サマリー:エントリーポイントとエグジットポイント

・3本の移動平均線は下降トレンド継続を示唆。予想レンジは6.762〜7.928

・変動係数(σ(26)/平均値):7.39%

メインシナリオ(日足チャートでの分析)

・エントリーポイント:−2σラインを再度下抜けるタイミングで売りエントリー

・エグジットポイント:−3σラインとのデッドクロス

リスクシナリオ(日足チャートでの分析)

・撤退ポイント:−1σラインとのゴールデンクロス

岩田仙吉(いわたせんきち)氏

岩田仙吉(いわたせんきち)氏株式会社タートルズ代表/テクニカルアナリスト

2004年、東京工業大学から一橋大学へ編入学。専門は数理経済学。卒業後、FX会社のシステムトレードプロジェクトのリーダーになり、プラットフォーム開発および自動売買プログラムの開発に従事。その後、金融系ベンチャーの立ち上げに参画。より多くの人に金融のことを知ってほしいと思い金融教育コンテンツの制作に集中するために会社を創業。現在は、ハイリスク・ハイリターンの投資手法ではなく、初心者でも長く続けられるリスクを抑えた投資手法を研究中。

本サイトに掲載する情報には充分に注意を払っていますが、その内容について保証するものではありません。また本サービスは、投資判断の参考となる情報の提供を目的としたものであって、投資勧誘を目的として提供するものではありません。投資方針や時期選択等の最終決定はご自身で判断されますようお願いいたします。なお、本サービスの閲覧によって生じたいかなる損害につきましても、株式会社外為どっとコムは一切の責任を負いかねますことをご了承ください。